Un compte pro pratique et économique, pour travailler avec des clients du monde entier.

Les plus :

Les moins :

Choisir si :

Vous avez des clients dans le monde entier. Vous voulez réduire vos frais de virements.

|

|

|---|---|

| Société | Wise |

| Nom du compte | Wise Entreprise/Business |

| Type | Compte pro en ligne multidevise |

| Abonnement | 0 €/mois |

| Carte | Mastercard Business Débit |

| Virements | SEPA instantanés, SWIFT et Wise |

| IBAN principal | Belge |

| Comptes locaux | Jusqu’à 9 pays |

| Devises stockables | Jusqu’à 54 devises |

| Chèques | Non |

| Crédits et découverts | Non |

| Facturation en ligne | Non |

| Dépôt de capital | Non |

Wise Entreprise, appelé aussi Wise Business, est un compte pro accessible à tous les types d’entreprises déjà constituées, y compris les auto-entrepreneurs. Il est particulièrement intéressant pour les pros qui ont des clients en dehors de la zone euro.

Sommaire

En bref

Présentation

Notre avis

Alternative

Wise (anciennement TransferWise) a été fondé à Londres en 2011, mais depuis le Brexit, les clients français de Wise disposent d’un compte hébergé par une succursale de Wise, à Bruxelles, en Belgique. L’IBAN du compte commence donc par BE.

Lire aussi notre sélection des meilleurs comptes professionnels.

Compte gratuit multidevise : il permet des stocker plus de 50 devises dans des sous-comptes appelés balances. Cela permet d’effectuer des paiements dans ces devises sans avoir à payer des frais de change, ou simplement d’épargner dans d’autres devises. Depuis peu, Wise propose même des compte d’épargne rémunérés.

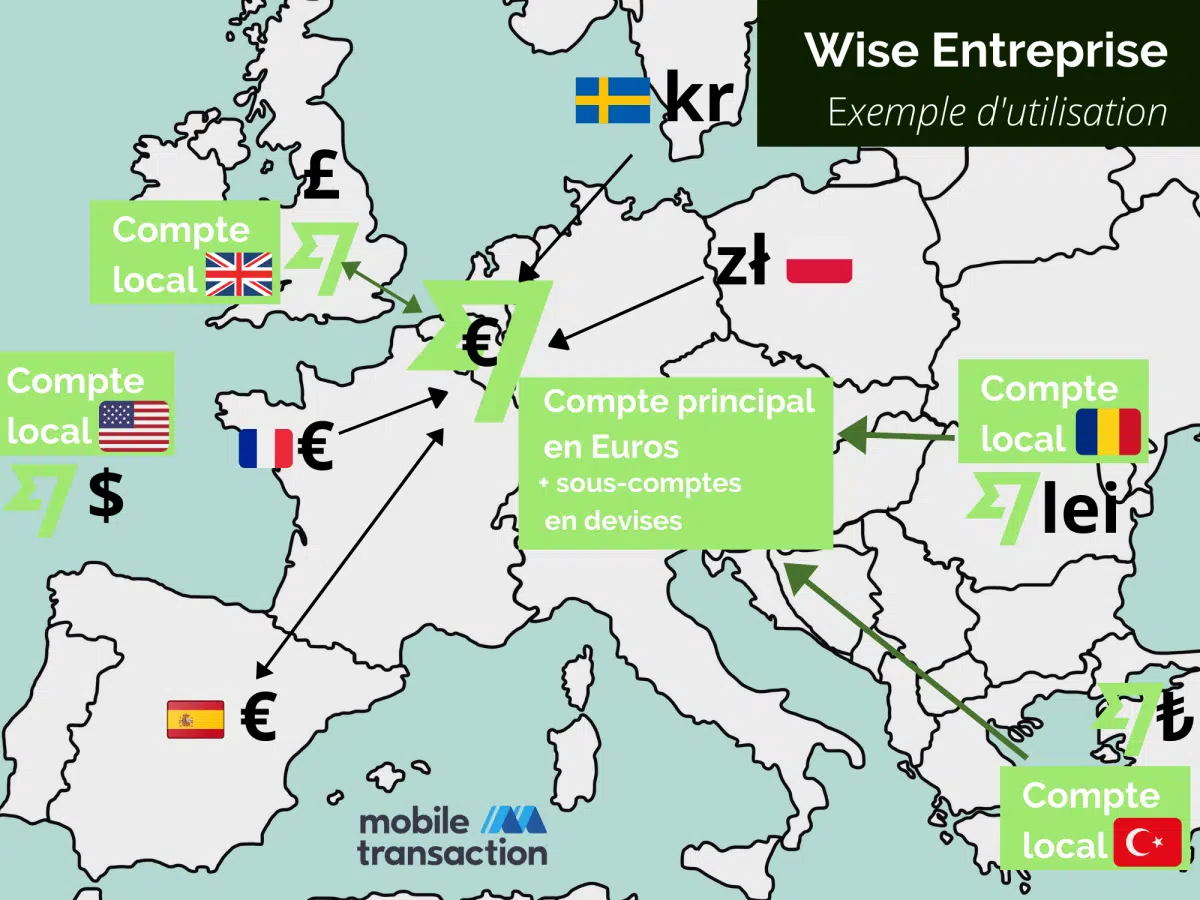

Image : Mobile Transaction

Dans cet exemple, le compte principal, basé en Belgique, reçoit diverses devises. Des comptes locaux supplémentaires permettent de réaliser des économies sur les virements.

Wise Business est pensé pour réduire les frais des virements internationaux. Le compte offre en effet des frais de change inférieurs à ceux des banques classiques. Il permet même de contourner le système SWIFT, grâce à la création de comptes locaux dans certains pays.

Enfin, sachez que le compte Wise Entreprise dispose également d’un système de gestion des dépenses des collaborateurs grâce à l’octroi de cartes bancaires traçables et paramétrables.

Le compte Wise Entreprise est optimisé pour recevoir et effectuer des paiements en provenance et à destination de clients étrangers situés en dehors de la zone euro. Nous avons testé le service et l’avons jugé rapide et fiable. En tant que compte secondaire pour faire des affaires avec le monde entier, Wise Business est une solution attractive et peu coûteuse, que nous recommandons.

Bémol : Wise n’offre pas les services d’une vraie banque, comme la garantie des dépôts et les découverts ainsi que l’acceptation des chèques. En outre, comme l’IBAN est belge, vous ne pourrez pas utiliser certains terminaux de paiement en France. Wise n’est pas un non plus compte business pour voyageur en raison des assurances limitées et des frais de retrait.

Nous ne pouvons donc pas recommander Wise comme compte principal, dans la plupart des cas.

Les critères de notation ci-dessous sont adaptés à la catégorie de compte business à laquelle appartient Wise : compte spécialisé dans les virements internationaux.

| Critères | Verdict |

|---|---|

| Services bancaires Paiement/encaissement : Bien Application : Très bien |

Bien/Très bien |

| Services supplémentaires Gestion des dépenses : Assez bien Aide à la comptabilité : Passable |

Pas mal |

| Coût et frais | Très bien |

| Contrat | Très bien |

| Inscription et service client | Très bien |

| NOTE FINALE | [4.2/5] |

Cliquez sur l’accordéon ci-dessous pour en savoir plus sur notre expérience du produit et pourquoi nous avons mis ces notes.

Alternative à Wise Entreprise

Ici nous nous limiterons aux comptes multidevises.

Le concurrent le plus connu de Wise Entreprise est Revolut Business. Revolut est moins performant en ce qui concerne les comptes locaux, puisque seul un compte local britannique est disponible. En revanche, Revolut est plus intéressant si vous avez besoin de services annexes comme la facturation en ligne ou l’envoi de demandes de paiement par lien, qui sont inclus dans son offre. On pourra même utiliser la passerelle de paiement de Revolut sur son site d’e-commerce.

Les entrepreneurs qui voyagent auront intérêt à se tourner vers N26 business ou Revolut Business, en raison de la présence d’assurances voyages et de frais réduits aux distributeurs, avec les plans payants.

Finom est un choix intéressant, si l’on recherche un compte principal, car il dispose d’un outil de facturation et d’une tarification attractive, mais il n’est pas gratuit comme Wise Business (sauf pour les indépendants) et qu’on ne peut utiliser que 20 devises. Pour les grandes entreprises, Finom offre également la possibilité de court-circuiter SWIFT.

Airwallex est une bonne alternative à Wise en ce qui concerne les comptes locaux, si vous avez des clients aux USA, en Grande-Bretagne à Hong Kong et en Australie. Wise est plus intéressant pour les comptes locaux européens en zone euro (Roumanie, Pologne, etc.). Comme Revolut, Aiwallex intègre les paiements à distance par lien sur une plate-forme d’e-commerce. Autre point positif : l’interface est claire et facile à utiliser. Point négatif : la procédure d’inscription est plus longue qu’avec Wise, et il est encore moins sûr que votre entreprise soit acceptée.

Le compte Wise Business/Entreprise est l’un des rares à ne pas proposer de plans premium. Il faut simplement effectuer un paiement unique de 21 €, si l’on veut débloquer la création de comptes et balances en devises.

Il n’y a pour l’instant qu’un type de carte disponible contrairement aux concurrents comme Revolut Business. La tarification est de ce fait beaucoup plus facile à lire :

| Abonnement | Aucun |

| Ouverture du compte | Gratuit |

| Frais pour débloquer les balances et comptes en devises | 21 € (paiement unique) |

| Carte bancaire Mastercard Business | Gratuite |

| Commission sur les virements entrants | Aucune |

| Commission sur les virements sortants | Zone euro : gratuit Devises : 0,05 % à 0,13 % |

| Paiement par cartes | Pas de frais si paiement dans la même devise. Sinon de 0,33% à 3,56% |

| Retrait au distributeur | Gratuit si moins de 200 € par 30 j et deux retraits max sinon 0,5 €/retrait. 2 % de frais au-delà de 200 €. |

| Abonnement | Aucun |

| Ouverture du compte | Gratuit |

| Frais pour débloquer les balances et comptes en devises | 21 € (paiement unique) |

| Carte bancaire Mastercard Business | Gratuite |

| Commission sur les virements entrants | Aucune |

| Commission sur les virements sortants | Zone euro : gratuit Devises : 0,05 % à 0,13 % |

| Paiement par cartes | Pas de frais si paiement dans la même devise. Sinon de 0,33% à 3,56% |

| Retrait au distributeur | Gratuit si moins de 200 € par 30 j et deux retraits max sinon 0,5 €/retrait. 2 % de frais au-delà de 200 €. |

Profitez de la possibilité de créer des balances en devise pour réduire les frais de paiement, que ce soit en ligne ou bien en magasin, où nous recommandons de toujours payer dans la devise locale.

Question : L’utilisation de Wise ne requiert aucun abonnement mensuel ou annuel. Est-ce une arnaque ?

Non. En fait, Wise se rémunère sur en prélevant des frais (réduits) sur les virements internationaux sortants, et aussi grâce à votre carte bancaire. En effet, à chaque fois que vous utilisez votre carte Mastercard Wise Business, le commerçant reverse une commission à Wise, ce qui ne change rien au prix que vous payez. Ce mécanisme est commun à tous les établissements bancaires.

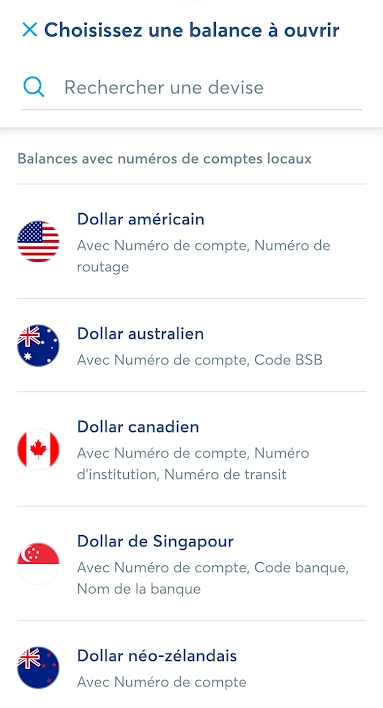

Wise Entreprise accepte des paiements dans 54 devises

Mieux que Revolut Business et ses 28 devises, ce qui n’était déjà pas rien.

Le compte principal Wise, doté d’un IBAN belge, est automatiquement doté d’une balance en euros. Si vous souhaitez par exemple accepter des paiements en złoty polonais et couronne norvégienne, c’est possible, mais il faut ouvrir les balances correspondantes dans votre compte.

Image : Mobile Transaction

Pour ouvrir une nouvelle balance, il faut cliquer sur le bouton « plus » qui se trouve à droite de la dernière balance créee.

Image : Mobile Transaction

On tape ensuite un mot-clé pour trouver plus rapidement la bonne devise.

Il suffit de cliquer sur le drapeau pour valider la création de la nouvelle balance, qui sera automatiquement créditée de toutes les sommes reçues dans cette nouvelle devise.

Si l’on estime que le montant d’une balance en devises est trop élevé, on peut le convertir dans une autre devise, au taux interbancaire, jusqu’à 30 fois par jour. Il faut bien entendu avoir déjà créé la balance correspondante.

Réduisez les frais des virements sortants avec Wise

Dans le cadre professionnel, les virements internationaux sortants sont utilisés pour régler des fournisseurs ou acheter divers biens et services.

Les virements internationaux interbancaires, hors zone SEPA, passent obligatoirement par le réseau SWIFT. Cela entraîne des frais supplémentaires, qui font gonfler la facture, mais qu’il est possible de réduire fortement en passant par Wise.

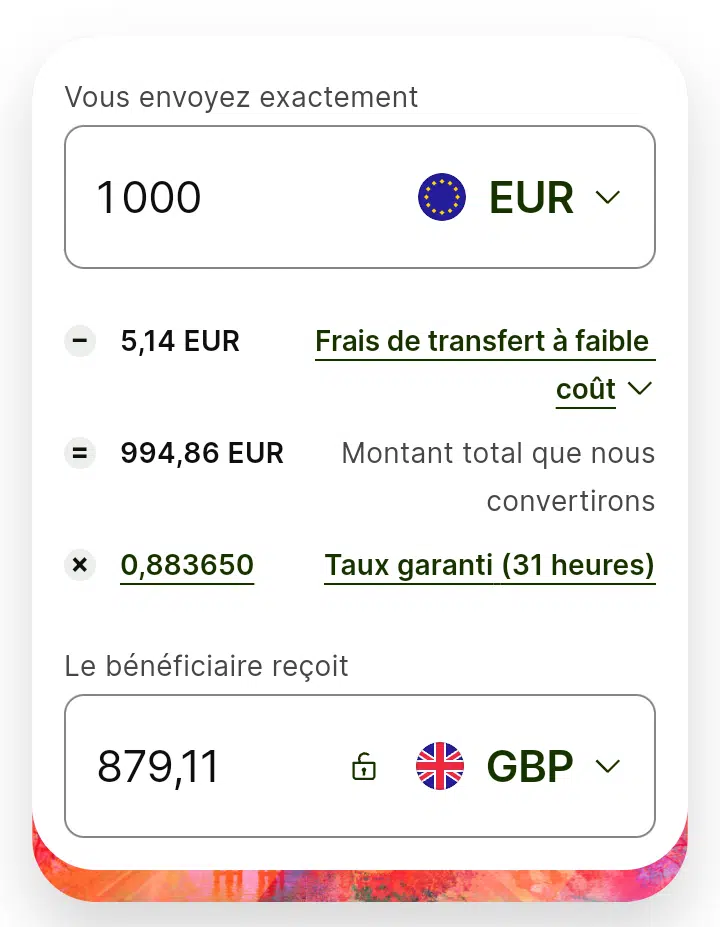

Image : Mobile Transaction

Wise utilise le taux de change moyen du marché et n’applique pas de frais cachés en majorant le taux de change. Vous savez exactement combien vous allez payer avant d’envoyer votre paiement.

Il y a plusieurs options pour réaliser un virement international avec Wise :

- rapide, depuis une carte bancaire (le plus cher)

- à faible coût, depuis un compte bancaire ou balance Wise

- facile via SOFORT pour les euros (indisponible en France)

- avancé via SWIFT (ex : des euros envoyés depuis le Japon)

La disponibilité de ces options varie en fonction des devises choisies.

Optez pour l’option « à faible coût » et l’envoi depuis votre balance Wise, pour réduire au maximum les frais, tout en garantissant un service rapide.

Limites et plafonds

Les limites d’envoi exactes dépendent des devises envoyées, mais ont peut affirmer que les plafonds sont dans l’ensemble très élevés, par exemple : 1,2 million d’euros, 1 million de dollars, 1 million de yens, 1 million de livres.

Le prix, la vitesse et le mode d’envoi dépendent de la devise choisie

Wise doit se plier aux règles en vigueur dans chaque pays. Il est notamment impossible d’envoyer des dollars sans passer par le système SWIFT. Le mode d’envoi peut également varier en fonction de la zone géographique : par exemple, avec un compte local en dollar, on peut passer par le prélèvement bancaire pour payer ses fournisseurs.

Si vous comptez envoyer d’autres devises que les euros, lisez bien les règles d’envoi de chaque devise qui figurent dans l’aide de Wise.

| Pays de destination | Frais |

|---|---|

| Espagne | 0,37 € |

| Royaume-Uni | 5,14 € |

| États-Unis | 5,14 € |

| Japon | 7,10 € |

| Pologne | 7,05 € |

| Chine | 10,79 € |

| Maroc | 16,84 € |

Exemple : vous envoyez 1000 euros pour régler une facture à un client américain. Si vous passez par une banque, avec les frais SWIFT à votre charge, vous devrez payer environ 40 à 50 euros de plus. Si vous passez par Wise vous n’aurez que 5 euros de frais environ, soit une économie de 35 euros.

Quelques précisions sur l’envoi d’euros : Wise peut envoyer rapidement des euros à tous les comptes situés en zone SEPA. Si votre client est situé en dehors de cette zone Wise peut-être amené à passer par le réseau SWIFT, qui est plus lent.

La grande force de Wise est de contourner le système international SWIFT pour offrir des tarifs bien plus intéressants avec les virements sortants lorsque c’est possible, par exemple vers le Japon en dessous d’un million d’euros.

Mais comment faire pour économiser également sur les virements entrants qui proviennent des banques de vos clients ? Peut-on supprimer totalement les frais dans les deux sens ?

Supprimer le coût des virements avec les comptes Wise Business locaux

Si vous avez des clients à l’étranger, en dehors de la zone euro, et qu’ils n’ont pas de compte Wise, vous avez déjà été la victime du réseau SWIFT. Ce réseau indispensable est malheureusement lent et cher.

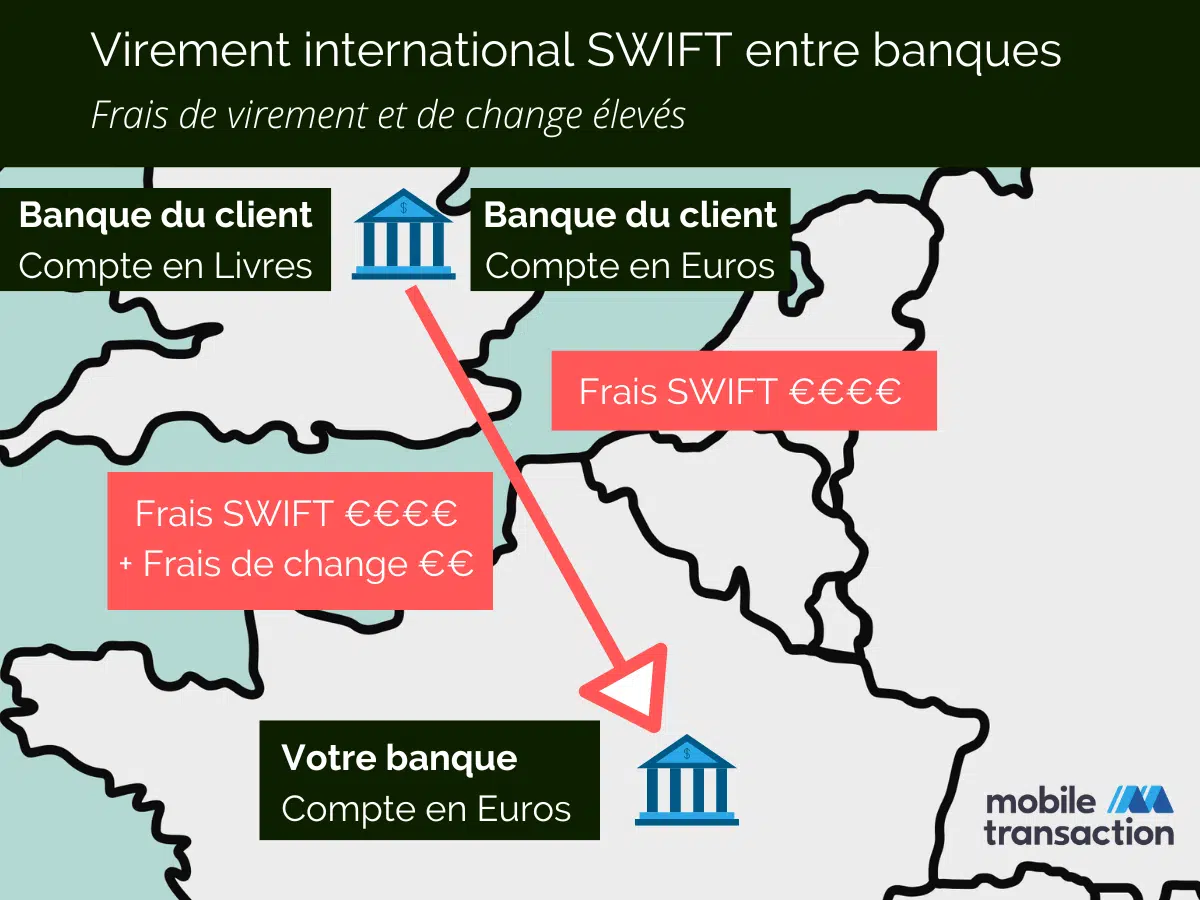

Prenons cette fois-ci le cas d’un virement entrant. Lorsque vous recevez un virement sur votre compte bancaire classique, la banque émettrice et votre banque paient des frais SWIFT. Au total cela coûte environ 40 €. Parfois une banque intermédiaire se place au milieu, portant le total à 60 €.

Voici le schéma d’un virement SWIFT entre une banque anglaise et votre banque française :

Image : Mobile Transaction

Les virements qui passent par le système SWIFT coûtent plus cher.

Si votre client possède un compte en euros, chez Barclays ou Starling par exemple, vous n’aurez pas à payer de frais de change, mais vous devrez quand même partager les frais SWIFT.

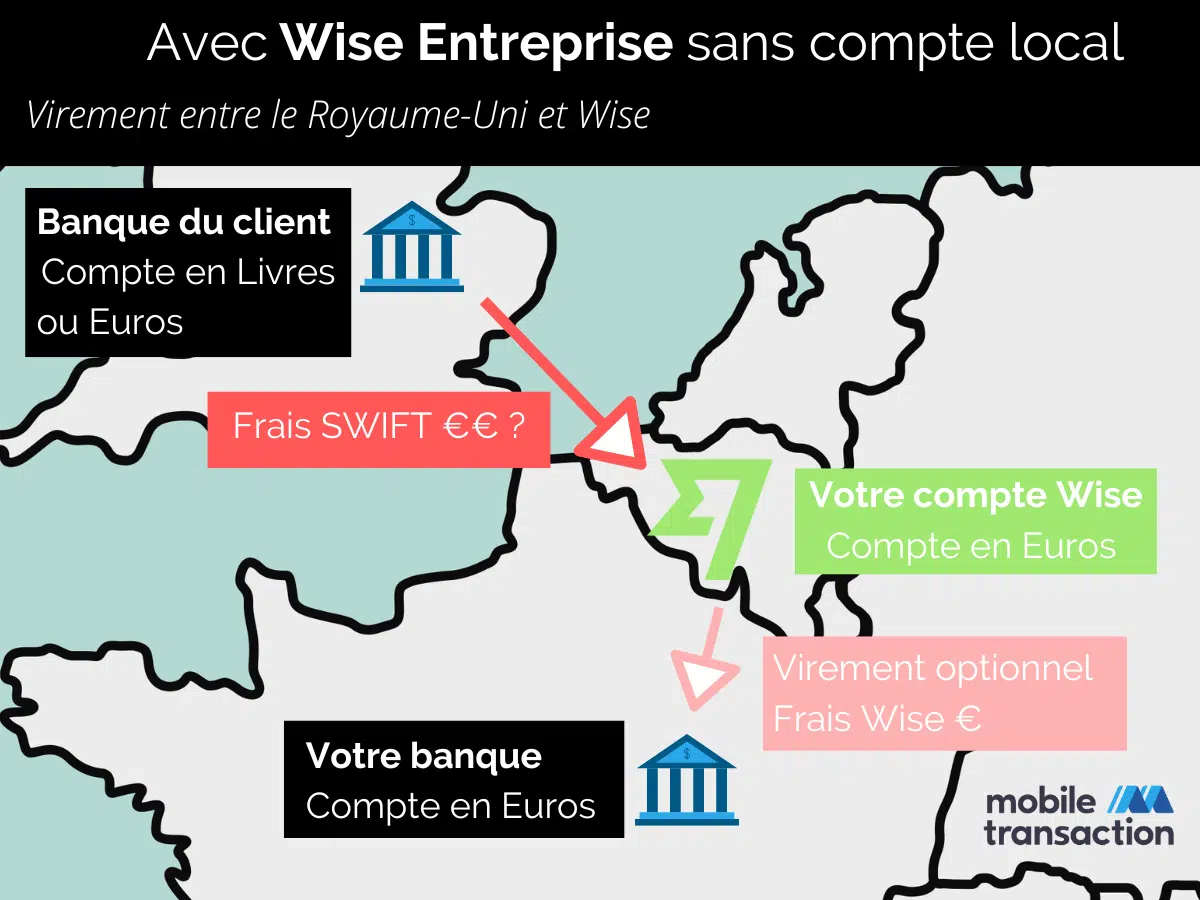

Si une banque effectue un virement vers votre compte Wise, elle vous facturera également des frais SWIFT, mais Wise n’appliquera pas de frais de réception. Toutefois recevoir des virements sur son compte Wise n’est pas toujours plus avantageux, car des intermédiaires peuvent se glisser entre Wise et la banque émettrice, comme précédemment.

Image : Mobile Transaction

Wise n’applique pas de frais de réception SWIFT mais vous devrez payer ceux des banques.

Pour éviter les banques, certains utilisent PayPal. Sachez que sur les virements de plus de 500 €, Wise est beaucoup moins cher que PayPal, qui applique des frais de réception d’environ 6 % (dont 3 % de frais de change). En effet, Wise n’applique aucuns frais en réception ne fait que subir les frais SWIFT des banques.

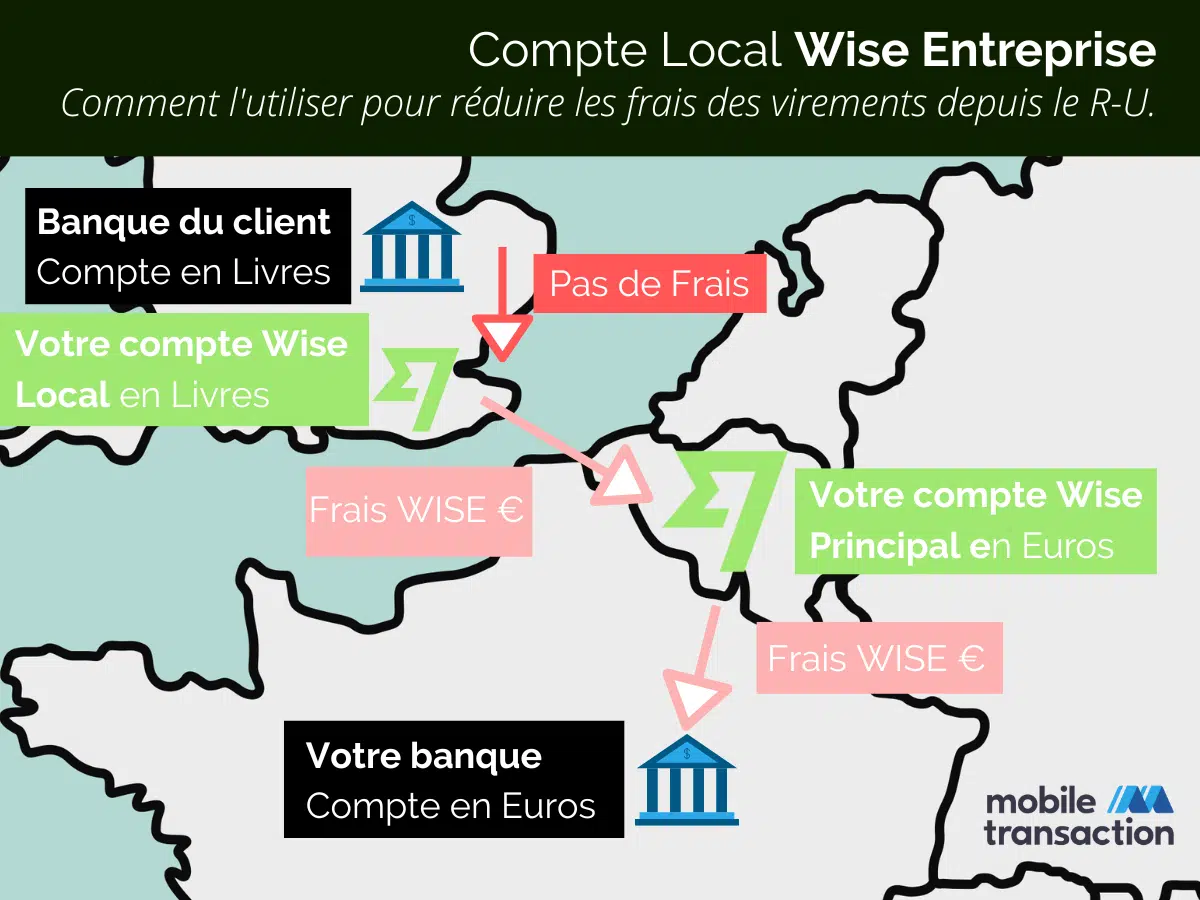

Pour réaliser des économies sur les virements, le plus efficace est d’utiliser les comptes locaux Wise.

Avec un compte Wise situé dans le même pays que votre client, vous supprimez l’aléa des paiements internationaux.

Par exemple, les virements entre la banque anglaise de votre client et votre compte local anglais sont gratuits. Par contre, vous devrez payer des frais Wise réduits (0,35 %) pour envoyer les livres sur votre compte principal en euro.

Image : Mobile Transaction

Il n’y a pas de frais de virement entre votre compte local et celui de votre client anglais.

Notez que le virement vers votre compte principal sera un peu plus long qu’un virement Wise, en effet SWIFT est obligatoire lorsque l’on envoie des livres britanniques depuis la Grande-Bretagne (ou des Dollars US depuis les États-Unis), même en passant par Wise. Heureusement Wise ne vous facturera pas de frais

Cela fonctionne également dans l’autre sens : pour payer un fournisseur, faites un virement local vers sa banque, si vous avez déjà des devises stockées, sinon envoyez des euros depuis votre compte principal vers votre compte local.

Image : Mobile Transaction

Ouverture d’un compte local depuis l’application Wise.

| Pays | Monnaie |

|---|---|

| Royaume-Uni | Livre sterling |

| Roumanie | Leu roumain |

| Hongrie | Florint hongrois |

| États-Unis | Dollar américain |

| Australie | Dollar australien |

| Canada | Dollar canadien |

| Nouvelle-Zélande | Dollar néo-zélandais |

| Turquie | Lire turque |

| Singapour | Dollar singapourien |

Les comptes locaux sont aussi une solution pratique pour vous installer et travailler comme freelance à l’étranger, en complément du compte Wise personnel multidevise.

Retrouvez Wise dans notre sélection des meilleures solutions pour les virements internationaux

Conseil : utilisez en plus le compte Wise pour particuliers

Wise offre deux type de compte : Wise Entreprise et Wise Personnel, qui se destine aux particuliers. Les deux comptes sont gérés depuis l’application unique Wise.

Pourquoi ouvrir un compte Personnel en plus du compte Entreprise ?

Premièrement parce que cela va vous aider à réduire les frais de virements. En effet, il est plus économique de faire des virements gratuits entre vos deux comptes Wise, plutôt que de virer tout l’argent nécessaire à vos dépenses personnelles vers votre compte bancaire classique, ce qui occasionne des frais même en zone SEPA.

Le compte Personnel est aussi un compte multidevise, doté de sa propre carte bancaire MasterCard compatible avec Apple Pay et Google Pay.

Deuxièmement, parce que le compte pour particulier est doté d’une fonctionnalité supplémentaire bien utile : les réserves. Ce sont des sous-comptes dans lesquels vous pouvez stocker de l’argent, qui n’est pas accessible directement lorsque vous effectuez un paiement avec votre carte, contrairement aux balances. Vous pouvez donc y stocker de l’argent de manière plus sécurisée, comme sur un compte d’épargne, mais sans rémunération.

Vous pouvez créer autant de réserves que vous le désirez, dans la monnaie de votre choix.

Troisièmement parce que l’ouverture d’un compte local personnel vous aidera à vous installer sur place. La liste des pays disponibles est la même que pour les comptes pro.

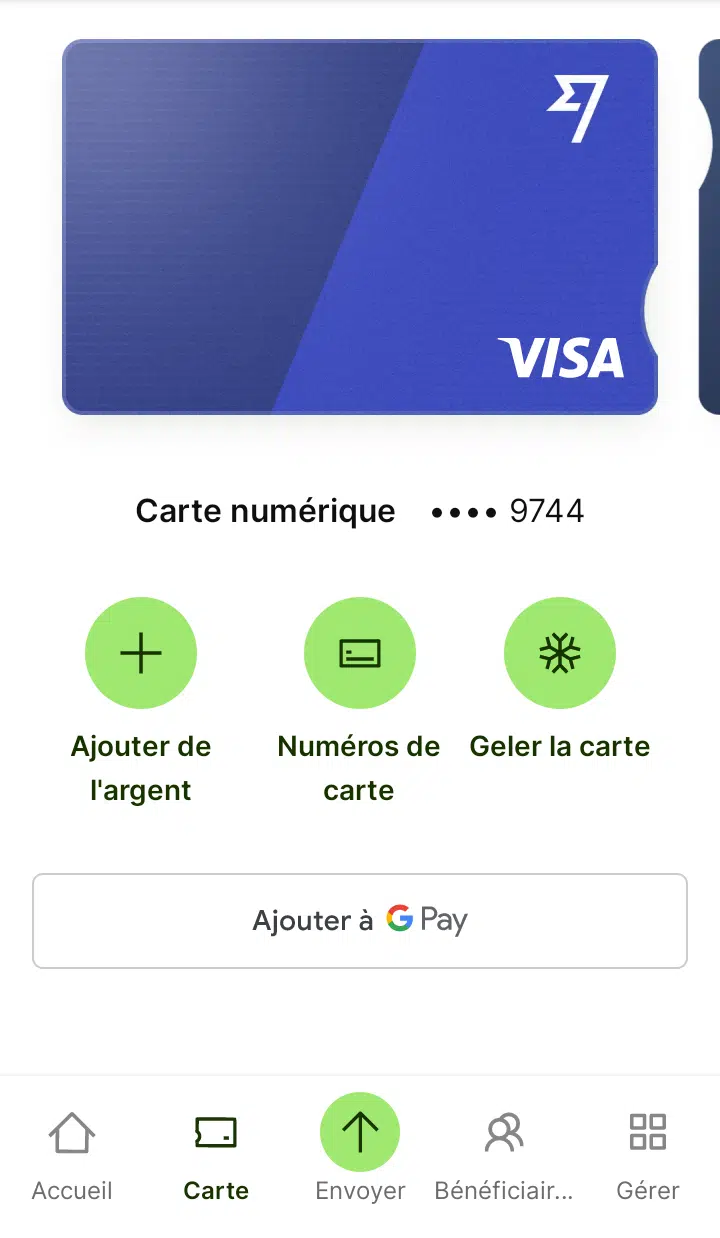

La carte business Wise Entreprise

Elle est disponible pour tous les entrepreneurs domiciliés dans l’Espace Économique européen, dont la France, plus quelques autres pays comme la Suisse ou le Royaume-Uni.

La délivrance de la carte est gratuite et s’effectue sur simple demande. Il vaut mieux avoir approvisionné son compte au préalable, car Wise peut vous demander des frais de livraison.

Il s’agit d’une carte de débit Mastercard Business, sans découvert autorisé.

Attention : dans certains commerces, le paiement doit être pré-autorisé. Dans les stations d’essence, votre compte pourrait être débité d’une caution de 100 € ou plus, qui peut être supérieure au montant de la consommation. Cela sera régularisé plus tard, mais prévoyez de la marge avec ce type de carte.

Image : Wise

Elle sera plus adaptée aux achats en ligne qu’aux voyages.

Point positif : vous bénéficiez des garanties des cartes Mastercard Business :

- Protection sur les transactions frauduleuses

- Assistance en cas de perte ou de vol, ou pour trouver un distributeur de billets, partout dans le monde

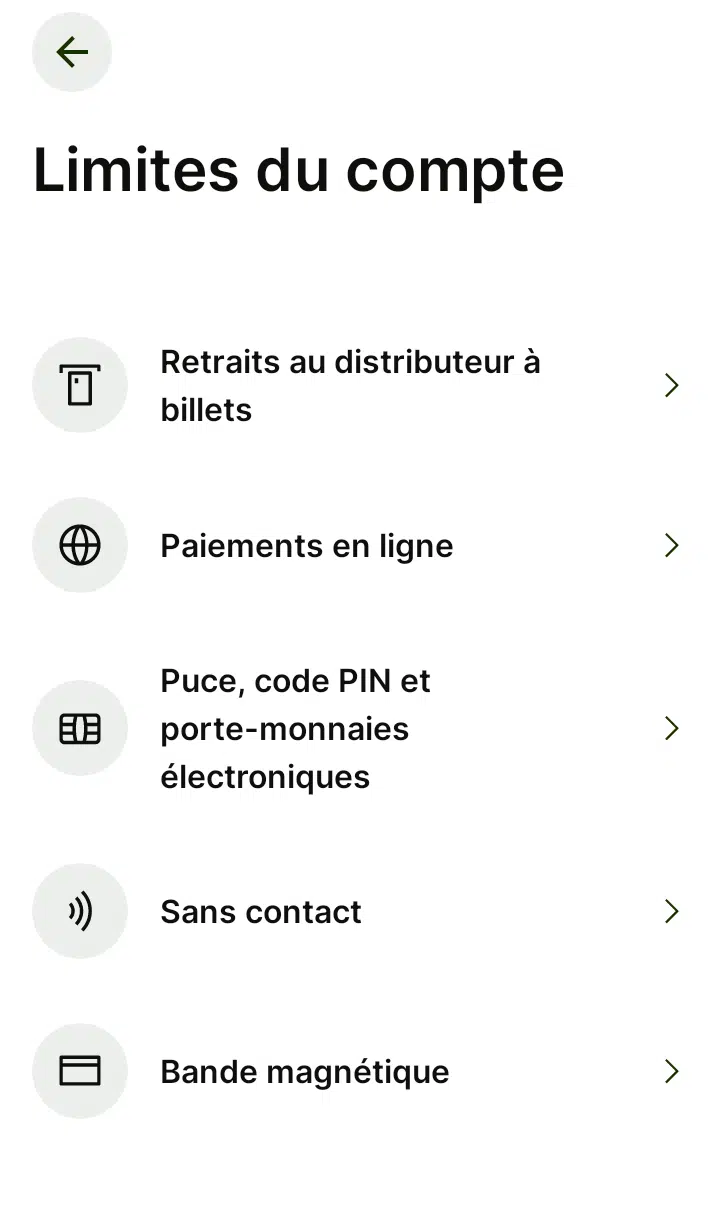

Gestion fine de la carte

Par gestion fine nous nous référons au réglage des plafonds de dépense et des modes de paiement.

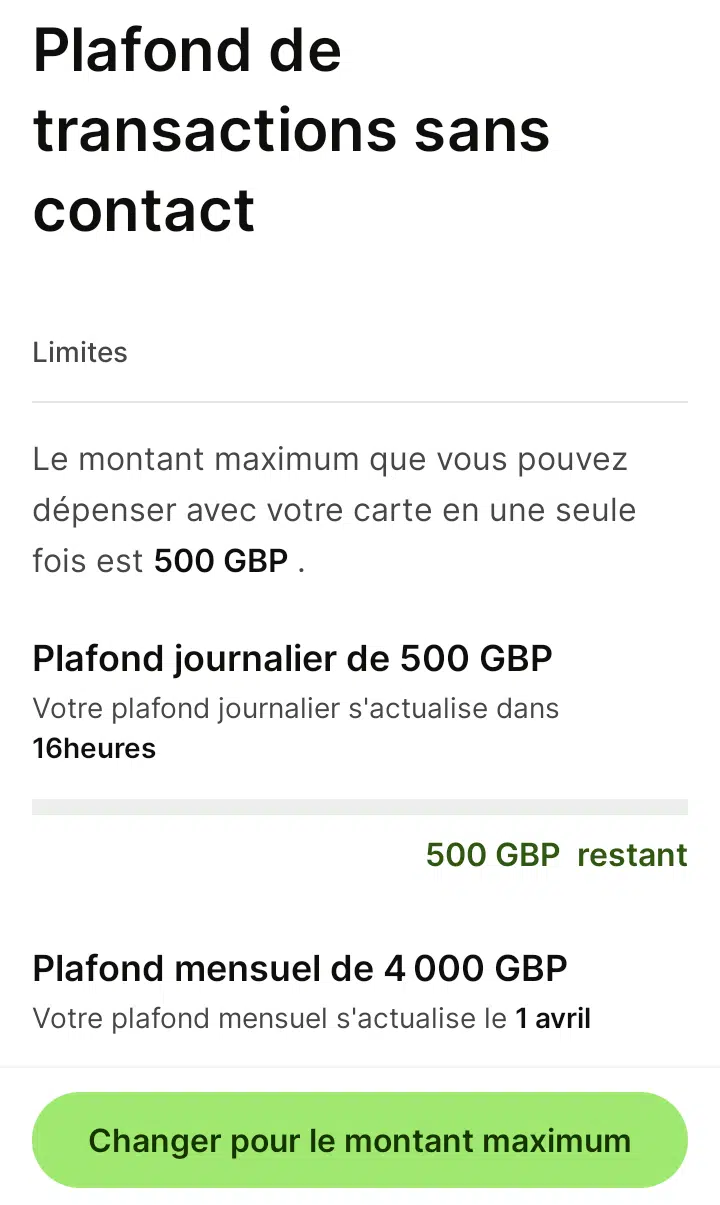

La carte est livrée avec des plafonds de paiement en livre sterling par défaut, modifiables depuis l’application. Il faut pour cela se rendre dans la sous-section « Limites du compte » et sélectionner le mode de paiement de votre choix, par exemple, le paiement sans contact, qui est normalement limité à 500 livres sterling par jour, c’est-à-dire environ 580 euros début mars 2021.

Image : Mobile Transaction

Modifiez les plafonds depuis l’application.

Image : Mobile Transaction

Visualisez en temps réel combien vous pouvez encore dépenser.

| Type de transaction | Plafond par défaut (max) en Livres Sterling (GBP) |

|---|---|

| Code PIN | 2500 (10 000) /paiement 3000 (10 000) /j 10 000 (30 000) /mois |

| Sans contact | 500 (500) /paiement 500 (1000) /j 4000 (4000) /mois |

| Bande magnétique | 300 (1200) /paiement 400 (1200) /j 1200 (6000) /mois |

| Achat en ligne | 1000 (10 000) /paiement 1000 (10 000) /j 10 000 (30 000) /mois |

| Retrait DAB | 1000 (1000) /paiement 1500 (1500) /j 3000 (4 000) /mois |

| Type de transaction |

Plafond par défaut (max) en Livres Sterling (GBP) |

|---|---|

| Code PIN | 2500 (10 000) /paiement 3000 (10 000) /j 10 000 (30 000) /mois |

| Sans contact | 500 (500) /paiement 500 (1000) /j 4000 (4000) /mois |

| Bande magnétique |

300 (1200) /paiement 400 (1200) /j 1200 (6000) /mois |

| Achat en ligne |

1000 (10 000) /paiement 1000 (10 000) /j 10 000 (30 000) /mois |

| Retrait DAB | 1000 (1000) /paiement 1500 (1500) /j 3000 (4 000) /mois |

Les plafonds de dépense sont comparables à ceux de N26 Business, qui fait toutefois un peu mieux sur les retraits (jusqu’à 2500 euros par jour). Cela dit il est peu intéressant de profiter des plafonds de retrait élevés de Wise, sauf en cas de besoin impérieux, car il faudra payer 2 % de frais au-delà de 200 livres de retraits par mois.

La carte Wise n’est vraiment pas faite pour être utilisée dans un distributeur.

Abordons maintenant la gestion des moyens de paiement de la carte. Vous voulez bloquer le mode « sans contact » et le paiement en ligne, mais pas le paiement avec code PIN ? Allez sur le menu « Carte de l’application » et cliquez sur « Gérer les moyens de paiement » :

Image : Mobile Transaction

Gestion de la carte professionnelle dans l’app Wise.

Image : Mobile Transaction

Blocage du sans-contact depuis l’application.

En cas de besoin, vous pouvez « geler » c’est-à-dire bloquer complètement la carte, d’un simple clic sur l’icône qui représente un flocon de neige.

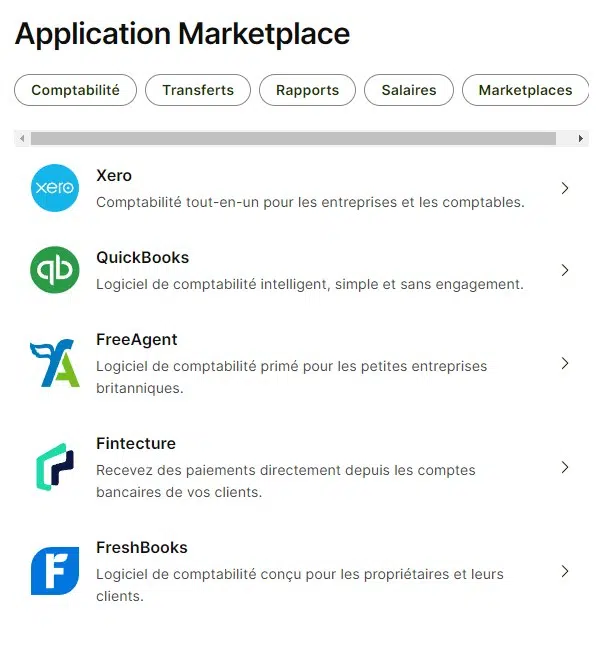

Connexion à d’autres applications : Wise est un compte professionnel qui peut s’adapter à des entreprise de toute taille grâce à sa capacité à se connecter à des applications de comptabilité et gestion comme Xero ou Quick books. Le rapprochement entre les données des deux applications va permettre de limiter les erreurs. On pourra visualiser toutes les factures impayées enregistrées dans le logiciel de et les payer en un clic.

Image : Mobile Transaction

Les applications disponibles dans l’appmarket de Wise.

Pour l’instant Wise est encore très tourné vers le marché Anglo-Saxon et néglige les applications plus utilisées en France comme Sage et Evoliz.

C’est un bon début, mais il manque une fonction essentielle : l’ajout des justificatifs de dépense.

À ce propos, si vous recherchez un compte complémentaire de Wise Entreprise, acceptant les chèques, avec des cartes virtuelles, un IBAN français, une bonne assurance voyage, une interface avec des dizaines de logiciels comptables, et l’ajout des justificatifs de dépense, allez voir du côté de Qonto.

Image : Mobile Transaction

Formulaire d’inscription à TransferWise.

Ensuite renseignez les champs concernant votre entreprise et vous-même : nom, adresse, site web, numéro de SIRET, etc. ainsi que votre pièce d’identité.

Alimentez votre compte Wise d’au moins 21 €, depuis un compte personnel par exemple, si vous souhaitez débloquer l’ouverture des comptes et balances en devises.

Et le service client ?

Le service client peut-être contacté par email depuis le site ou l’application. Wise répond en français.

Une aide en ligne est également intégrée dans l’application, qui répond aux questions les plus fréquentes.

Nous avons testé le service client en raison de problèmes causés par un changement de téléphone, et l’avons trouvé plutôt rapide et efficace, avec un bon suivi du dossier. Nous avons toutefois été surpris de voir notre dossier traité par différents interlocuteurs au fil des réponses, mais l’expérience a été positive dans l’ensemble.