La SASU (Société par Actions Simplifiée Unipersonnelle) est gérée par une seule personne. Elle est soumise à des obligations comptables rigoureuses.

Nous avons sélectionné des comptes bancaires professionnels en ligne bien adaptés aux besoins de certaines SASU et EURL.

Leur offre de services est en effet conçue pour faciliter la vie du dirigeant à tous les niveaux : dépôt de capital, ouverture du compte, gestion des dépenses, facturation en ligne, etc.

Autre avantage et non des moindres : ces comptes en ligne sont moins chers que les banques traditionnelles.

Attention : les comptes en ligne sélectionnés conviendront à ceux qui n’ont pas besoin de découverts, ce qui est le domaine des banques de réseaux traditionnelles.

| Compte | Coût mensuel | Notre avis |

|---|---|---|

| 11-45 € HT (9- 39 € HT*) |

« Le maximum d’intégrations comptables. Factures électroniques » |

|

| 7,90-29 € HT |

« Tous les services d’une néobanque pro. Dépôt d’espèce possible » |

|

| 6-39 € HT |

« Abordable avec une bonne assurance » |

|

| 0-40 € HT (0-34 € HT*) |

« Plan gratuit. Pour les transactions entièrement dématérialisées » |

|

| 14,50 à 39,50 € HT (9,50 à 29,50 HT*) |

« Rapport qualité-prix un peu faible pour une SASU » |

*Paiement annuel

Tous ces comptes pros offrent la possibilité d’accepter des chèques, à l’exception de Finom. Aucun compte n’autorise l’émission de chèques, mais des cartes Mastercard de débit physiques et virtuelles sont incluses dans chacun des abonnements.

Les besoins des dirigeants de SASU

La SASU est un type de société comprenant un seul associé, qui est souvent le même que le dirigeant. Les SASU sont souvent choisies par des indépendants qui ont dépassé les plafonds de revenu des autoentrepreneurs et qui souhaitent une bonne protection sociale et une société imposée à l’IS. La SASU peut en outre facilement grandir et évoluer en SAS.

L’ouverture d’un compte en banque professionnel dédié est recommandée à la création de la SASU, pour pouvoir procéder au dépôt du capital social, sinon il faudra déposer les fonds chez un notaire.

C’est aussi indispensable à la gestion de l’entreprise. Les dirigeants de SASU ont en effet plus d’obligations et de besoins que les micro-entrepreneurs :

- Plus de frais et de notes de frais à gérer

- La gestion de la TVA, sauf pour les rares cas de franchise de TVA

- Une comptabilité rigoureuse à tenir en raison de l’obligation annuelle de présentation des comptes

Ces besoins sont les mêmes que dans le cas des EURL, mais moindre que ceux d’une SA ou SARL : pas de personnel et de moyens de paiement multiples à gérer.

On recherchera un compte pro qui facilite la tenue de la comptabilité et fait gagner du temps.

Voyons en détail les fonctionnalités qui nous intéressent :

Pourquoi choisir un compte professionnel en ligne ?

Par rapport aux banques traditionnelles, les banques et néobanques en ligne pour professionnel présentent plusieurs avantages pour un gérant de SASU :

- Rapidité d’inscription

- Abonnement moins cher et parfois gratuit

- Pas de frais d’actualisation de la situation administrative

- Fonctionnalités innovantes

- Plafonds de virement très élevés

Les comptes pros en ligne des néobanques présentent toutefois des limitations :

- Accès au crédit plus compliqué

- Pas de découvert

- Pas de carnets de chèques (mais on peut encaisser quelques chèques)

- Pas de dépôt d’espèce (sauf exception)

Certaines banques pros en ligne n’acceptent pas les SASU : il s’agit notamment de Boursorama Pro et N26 Business.

Les fonctionnalités bancaires utiles pour une SASU

Numérisation des justificatifs de dépense – En pratique, cela consiste à ajouter un fichier pdf ou jpeg pour les factures, on peut aussi scanner avec l’application les reçus pour chaque note de frais payée par carte bancaire. Certains proposent même la détection automatique de la TVA lors du scan. Cela vous aidera à calculer la TVA à déduire lors de votre déclaration. Les banques de réseau ne proposent pas ce type de service.

Catégorisation des dépenses – C’est une fonction utile pour visualiser rapidement la part de chacun des postes de dépense. Certaines applications de banque en ligne effectuent même cette catégorisation de manière automatique. Là encore les banques classiques font défaut.

Export comptable – Toutes les banques en ligne proposent cette fonctionnalité. L’export des données du compte se fait généralement au format CSV, à votre demande ou à celle du comptable s’il dispose d’un accès séparé.

Synchronisation comptable – Cela va plus loin que le simple export. Les données sont synchronisées en temps réel avec l’application comptable. Une fonctionnalité qui permet d’avoir sa comptabilité à jour en permanence.

Autres intégrations – Les comptes bancaires professionnels modernes sont capables de se connecter à des applications tierces parties, grâce à leur API : comptabilité, affacturage, crédit, etc. Votre dossier avance plus vite, car la solution tierce partie dispose de toutes les données dont elle a besoin.

Image : MobileTransaction

Les apps des comptes pour SASU (ici Finom) permettent de scanner les justificatifs de dépenses.

Chèques – Les banques en lignes ne fournissent pas de carnet de chèques, mais certaines vous permettent de les encaisser. En fonction de votre type de clientèle de votre SASU, cela peut s’avérer indispensable ou inutile.

Les fonctionnalités suivantes sont utiles et sont parfois intégrées à certains comptes en ligne. Elles peuvent toutefois être fournies par un service tiers :

Facturation en ligne – L’intérêt d’avoir une facturation intégrée est de permettre le rapprochement bancaire dans l’application de banque en ligne, voire le paiement en ligne depuis un lien situé sur la facture. Les services de facturation externes peuvent fournir plus de fonctions notamment en ce qui concerne les formats de facture, les langues et les devises acceptées.

Assurance – Les comptes en ligne pour SASU peuvent offrir de très bons niveaux d’assurance (voyage ou vie quotidienne), mais attention à ce que cela ne fasse pas doublon avec votre mutuelle.

Comparatif des fonctionnalités des comptes

Pour accepter les chèques Blank est l’option la moins chère de ce comparatif, puisque c’est possible dès le tarif « carte blanche » à 6 € HT /mois, mais on sera limité à un chèque par mois. Pour l’instant Finom est la seule néobanques de notre sélection pour SASU qui n’autorise pas l’encaissement des chèques.

Shine est la seule qui accepte les espèces.

| Qonto | Shine | Finom | Blank | Anytime | ||

|---|---|---|---|---|---|---|

| Qonto | Shine | Finom | Blank | Anytime | ||

| Dépôt de capital | Dépôt de capital | |||||

| Dépôt de chèque | Non | Dépôt de chèque | ||||

| Dépôt d’espèces | Non | Non | Non | Non | Dépôt d’espèces | |

| Ajout des justificatifs | Ajout des justificatifs | |||||

| Scan des reçus dans l’app | Scan des reçus | |||||

| Facturation | + 9,5 € HT | Facturation | ||||

| Calcul auto de la TVA | Non | Non | Non | Calcul auto de la TVA | ||

| Paiement en ligne | Non | Non | Liens de paiement | |||

| Export comptable | Export comptable | |||||

| Synchro comptable | Non | Non | Synchro comptable | |||

| Virement SEPA instantané | Non | Non | Virement SEPA instantané | |||

| Virement SWIFT entrant | Non | Non | Virement SWIFT entrant | |||

| Virement SWIFT sortant | Non | Non | Non | Virement SWIFT sortant | ||

| Assurance | Non | Non | Assurance |

La facturation est incluse chez tous les comptes pour SASU de cette sélection. Avec Qonto, Finom et Shine, le client peut payer en ligne par un lien de paiement directement. Pour information Qonto et Finom peuvent également communiquer via leur API avec d’autres services de facturation et permettre le rapprochement bancaire. Avantage de Qonto : la possibilité d’émettre directement des factures électroniques au format Factur-X, qui sera obligatoire en 2026.

Qonto et Shine se distinguent de la concurrence grâce au calcul automatique de la TVA à reverser.

Toutes les solutions permettent l’export des données, mais seul Qonto, Finom et Anytime sont capables d’offrir la synchronisation en temps réel des données comptables grâce à une connexion de leur API aux logiciels de comptabilité. Ce sont Anytime, Finom et surtout Qonto qui offrent le plus de possibilités d’intégration avec les solutions externes (crédit, affacturage, paiement des salariés, etc.).

L’assurance de Qonto est une assurance voyage, alors que celle de Shine concerne la vie quotidienne de l’entrepreneur : achats et conseil juridiques. Blank est la néobanque qui est la plus performante en ce qui concerne l’offre d’assurance : moyens de paiement, voyage ainsi qu’hospitalisation, achat et doublement de la garantie constructeur pour ceux qui adhèrent à la formule « carte noire ».

Qonto : qui peut le plus peut le moins

Nous apprécions beaucoup cette néobanque française, présent dans plusieurs pays européens, qui a été la pionnière en ce qui concerne la connexion de ses services bancaires avec des services externes, notamment les logiciels de comptabilité. Voir notre test de Qonto.

Comme tous les comptes en ligne de cette sélection, Qonto s’adresse surtout aux SASU qui exercent en B2B et n’ont pas besoin d’encaisser des espèces. Qonto n’est pas du tout adapté à un magasin.

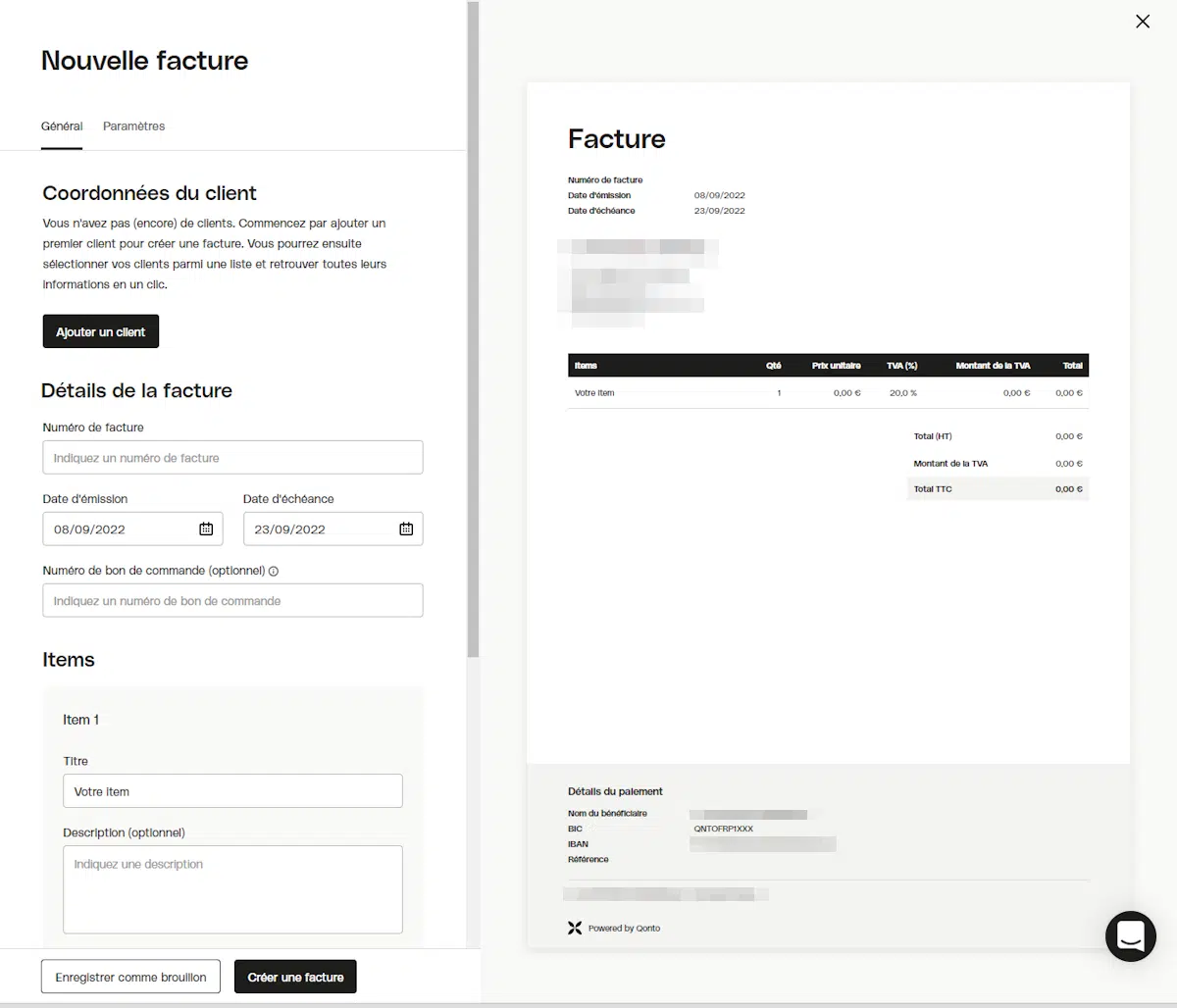

Image : MobileTransaction

Edition d’une facture avec Qonto.

Qonto offre un maximum d’intégrations comptables, la synchronisation en temps réel et de nombreuses aides à la gestion des dépenses, dont les IBAN multiples et les missions de carte physique et virtuelle pour les collaborateurs, qui présentent un intérêt limité pour un indépendant.

Toutefois, nous recommandons Qonto pour une SASU en raison de sa bonne intégration à l’écosystème français, du calcul auto de la TVA, et de la compatibilité avec le format Factur-X, indispensable pour travailler avec les administrations, et dès 2026 avec les entreprises françaises.

Shine : le bon compromis pour une SASU ?

Shine est un peu en dessous de Qonto (voir le comparatif Shine ou Qonto) en ce qui concerne les intégrations comptables, mais elle offre tout ce dont on a besoin pour gérer une SASU fonctionnant en B2B. La possibilité d’encaisser des chèques et aussi des espèces de manière occasionnelle est une sécurité.

Dans notre test de Shine, nous avons été particulièrement séduits par la clarté de l’interface.

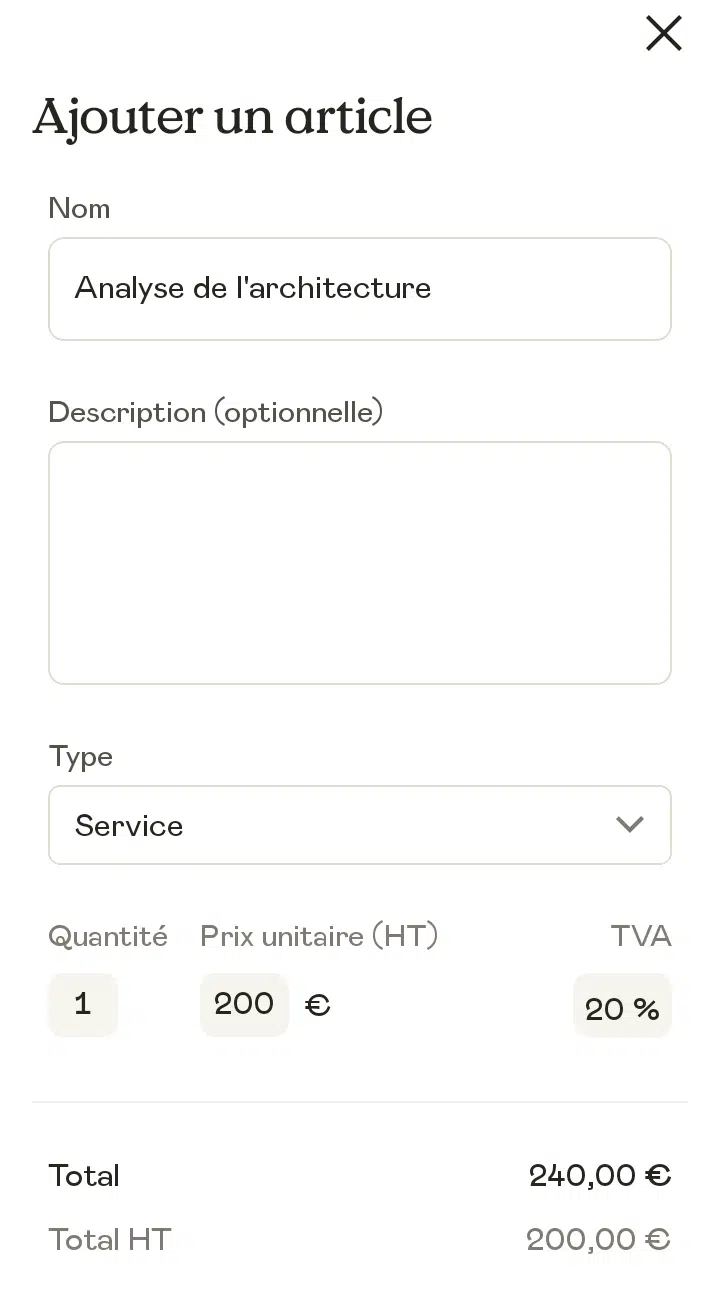

Image : MobileTransaction

L’outil de facturation intégré de Shine est très simple d’emploi.

Nous apprécions également la possibilité de se faire payer par carte bancaire depuis la facture en ligne.

Ce n’est pas un bon choix si l’on possède un commerce ou que l’on a besoin de réaliser d’un découvert autorisé régulier pour faire entrer des stocks ; il vaudra mieux s’adresser à une banque traditionnelle. Mais pour quelqu’un qui vend des services (communication, rédaction, seo, etc.) au travers d’une SASU, Shine est un très bon choix.

Blank : bon rapport qualité-prix

Ce compte pro est proposé par le Crédit Agricole, mais a été repensé entièrement à partir de zéro afin d’offrir un service adapté à prix réduit aux petits entrepreneurs. Il n’y a pas de connexion en temps réel aux logiciels de comptabilité, mais cela n’est pas très important pour un indépendant.

Blank est donc à notre avis bien adapté aux SASU qui font de la prestation de services auprès de professionnels français et encaissent surtout des virements et de temps en temps des chèques.

Nous apprécions particulièrement les assurances de Blank, qui couvrent tous les besoins des entrepreneurs. Voir notre avis sur Blank.

Un regret : l’impossibilité de se faire payer par carte bancaire depuis une facture en ligne.

Finom : un plan gratuit attractif

Finom s’adresse à des SASU qui n’ont pas besoin d’encaisser chèques ou espèces. Si cela ne vous pose pas d’inconvénient, vous aurez accès à de très nombreuses fonctionnalités comme chez Qonto et Shine, mais à un tarif très avantageux pour les SASU, mais aussi les EURL et les micro-entrepreneurs, puisque le compte Solo est gratuit. Bien que la société soit néerlandaise, les clients français bénéficient d’un IBAN français.

Par rapport aux plans payants, il n’y a pas d’accès réservé au comptable et on ne peut pas ajouter d’autres utilisateurs, mais cela ne pose pas de problème pour une SASU. Donc Finom est une très très bonne affaire.

Image : MobileTransaction

Finom offre de nombreuses options de paiement depuis l’application.

L’application s’est bien améliorée depuis le lancement, car on ne peut désormais scanner les justificatifs de dépense.

Notre test de Finom s’est avéré tout à fait concluant. Un très bon produit pour un plan gratuit, sauf si vous réalisez des virements instantanés, car ceux-ci sont payants, mais on ne peut pas tout avoir. Voir aussi notre comparatif Finom ou Shine si vous hésitez entre les deux.

Anytime : mieux pour une SAS que pour une SASU

Les offre de Finom, Anytime et Qonto sont assez proches l’une de l’autre aussi bien en ce qui concerne les tarifs que des fonctionnalités pour les PME, mais ce n’est pas vrai pour une SASU. En effet les offres de base pour indépendants d’Anytime n’incluent pas l’aide à la comptabilité. Il faudra au moins la formule Boost à 29,50 €/mois pour y avoir accès.

Point qui peut être rédhibitoire pour certains : Anytime ne permet pas d’encaisser de chèques. Par contre on peut envoyer un lien de paiement, sans avoir à passer par un service externe. Un bon point, sauf que les frais sont de 3,80 %, ce qui nous semble bien trop élevé. Anytime est également plus cher en ce qui concerne la facturation, qui est payante pour le forfait basique et coûte 9,50 € HT.

Anytime est en retard en ce qui concerne les intégrations avec les autres logiciels, notamment de comptabilité et on ne peut pas scanner les reçus depuis l’application. Elle offre toutefois une couverture assurantielle plus adaptée pour les forfaits premium avec des assurances juridiques que nous estimons plus appropriées que les assurances voyage de Qonto.

Il y a pas mal de choses intéressantes chez Anytime, comme le TPE offert, mais globalement, l’offre nous semble moins attractive que celle des concurrents pour une SASU. Par contre, si votre SASU se transforme en SAS et devient une petite PME, Anytime sera mieux adaptée.