Un compte en ligne taillé sur mesure pour les indépendants.

Les plus :

Les moins :

Choisir si :

Vous recherchez un compte pro moderne, pour entreprise unipersonnelle, avec un bon niveau d’assurance.

|

|

|---|---|

| Type | Compte professionnel en ligne |

| IBAN | Français |

| Forfait mensuel | 6-39 €/mois |

| Lien | |

| Carte bancaire | Visa incluse |

| Retraits au DAB | 1 €/retrait |

| Apple Pay et Google Pay | – |

| Type de virements | SEPA |

| Virements instantanés | – |

| Dépot de chèques | Oui |

| Découverts et crédits | – |

| Facturation | Oui |

| Scan des justificatifs | Oui |

| Assurances | Voyage, revenu, matériel |

Blank a été créé pour les indépendants. En France, le compte est accessible aux EI dont les micro-entrepreneurs, SASU, EURL, SARL à associé unique.

L’entreprise peut être existante ou en cours de création. Dans ce dernier cas, le dépôt de capital chez Shine est possible uniquement pour les SASU et EURL.

L’ offre comporte trois niveaux de service :

Les offres Confort et Complète offrent des plafonds plus élevés, un niveau d’assurance renforcé, la possibilité d’encaisser des chèques et une assistance téléphonique.

Actuellement on peut tester Blank pendant un mois sans engagement.

Comment Blank se positionne-t-il sur le marché des comptes en ligne ? Est-ce intéressant financièrement ? Est-ce une vraie banque ?

Sommaire

En bref

Tableau

En bref

Tarifs et forfaits

Notre avis

Alternative à Blank

En détail

Cartes bancaires

Chèques

Services

Assurances

Inscription

Blank ou Propulse ?

Service client

Qu’est-ce que Blank ?

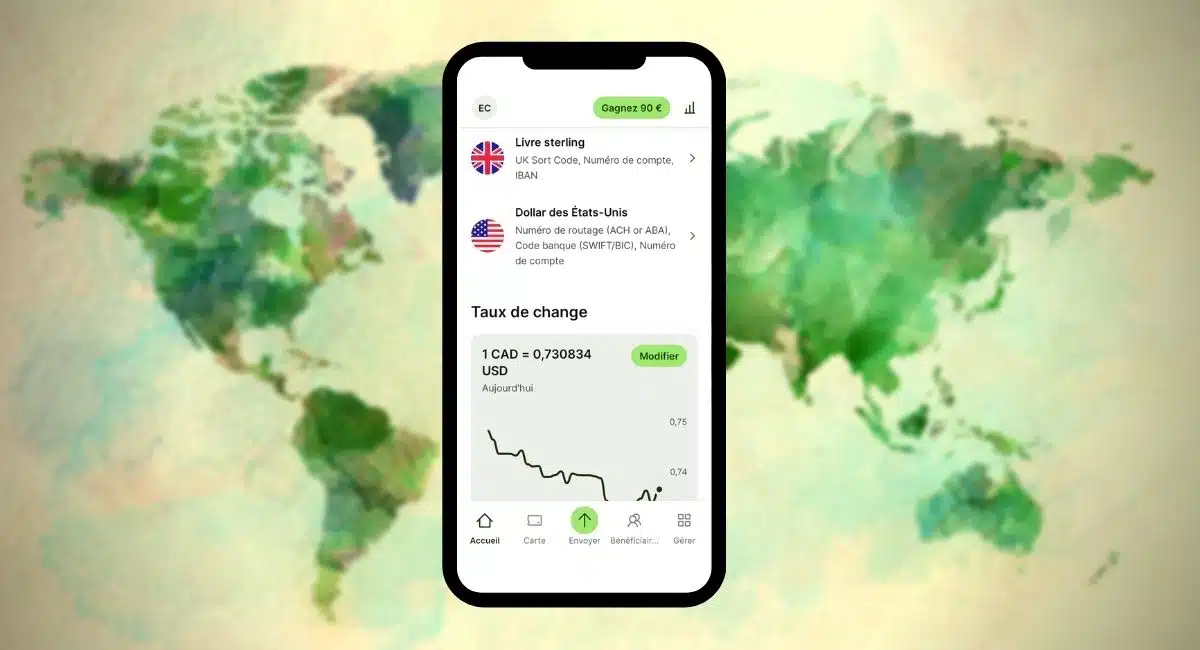

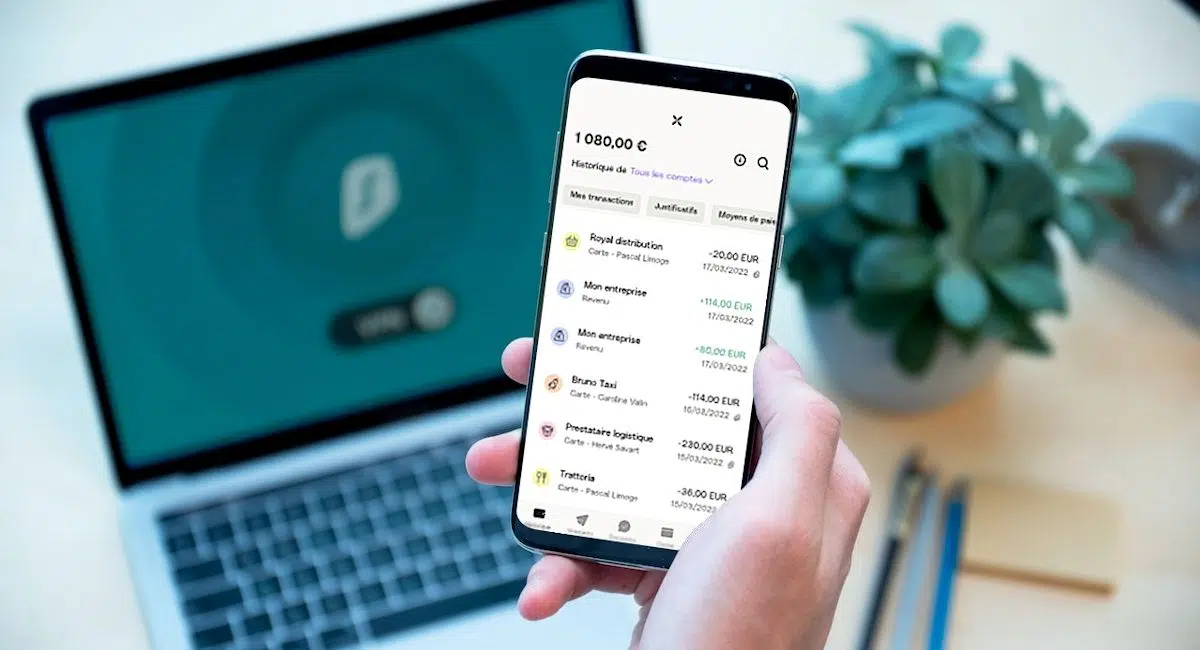

Blank est un compte pro accessible depuis une application Android ou iOs ou le site web.

La société Blank a été fondée en 2019 par Paul-Henri Blaiset et Simon Parisot au sein de la pouponnière de startups du Crédit Agricole. Son but : faciliter la vie des indépendants.

Elle est une filiale du grand groupe bancaire français, mais n’est pas une banque. On la rangera cependant dans la catégorie un peu floue, mais commode des néobanques, même si l’on devrait n’employer que le terme de « compte professionnel ».

LIRE AUSSI : Quel compte pro en ligne pour une SASU ?

Blank est en fait une fintech qui ne séquestre elle-même pas les fonds de ses clients, mais utilise les services de la Société Financière du Porte-Monnaie Électronique Interbancaire (SFPMEI) – ainsi que de Lemonway, pour l’encaissement des chèques. Ces deux partenaires sont agréés par l’ACPR Banque de France.

Comme Bank n’est pas un établissement de crédit classique, au contraire du Crédit Agricole, Blank n’accorde ni découvert, ni facilité de caisse. Des prêts étaient accessible par l’intermédiaire de son partenaire Mansa jusqu’à fin 2022, mais ce n’est plus le cas.

Les services de Blank

Les comptes professionnels modernes essaient d’offrir des services qui font défaut aux banques classiques ; en l’occurrence pour Blank, et pour toutes les offres, on bénéficiera de :

- Un outil de facturation

- La possibilité de numériser les justificatifs de dépense

- Une fonction d’export comptable

- Une assurance voyage et sur les paiements par carte

- L’export automatique vers l’URSSAF pour la déclaration

Lire aussi notre interview de Simon Parisot, directeur général de Blank, si vous voulez mieux comprendre l’état d’esprit qui anime la néobanque.

Tarifs et fonctionnalités des forfaits

Quel que soit le type de votre entreprise, vous aurez le choix entre les offre Simple, Confort et Complète.

Le niveau Simple donne droit à une Carte Blanche Visa Business.

Les offres Confort et Complète donnent droit à une Carte Noire Visa Business, aux plafonds de dépense mensuelle plus élevés et à de meilleurs niveaux d’assurance.

| Offre | Simple | Confort | Complète |

|---|---|---|---|

| Forfait Entreprise | 6 € HT / mois | 17 € HT / mois | 39 € HT / mois |

| Virements | 30 gratuits/mois 1 € HT par virement au-delà |

60 gratuits/mois 1 € HT par virement au-delà |

Illimités |

| Chèques | X | 3 inclus /mois 0,90 € HT par chèque au-delà |

20 inclus /mois 0,90 € HT par chèque au-delà |

| Paiement par carte en devises | 1,9 % par opération | ||

| Retraits d’espèce | 1 € par retrait À l’étranger : 1 € HT + 1,9 % par retrait |

||

| Assurances | Voyage | Voyage, revenus, matériel | |

| Service client | E-mail 7j/7 | E-mail 7j/7 Téléphone 5j/7 |

E-mail 7j/7 Téléphone 7j/7 |

Tous les forfaits bénéficient des services de Blank : facturation, scan des justificatifs déclarations URSSAF, export comptable.

La plupart des auto-entrepreneurs ne peuvent pas récupérer la TVA. Pour eux, l’abonnement reviendra à 7,2 € TTC (Simple) ou 20,4 € TTC (Confort) s’ils veulent encaisser des chèques.

Blank, avec son offre Simple est moins cher Boursorama et Shine et devient intéressant même pour un autoentrepreneur. Globalement, les tarifs sont adaptés au niveau de service recherché par un indépendant en SASU ou EURL ou par une TPE.

Notre avis sur Blank

Blank est essaie de se positionner du mieux possible sur le marché des comptes bancaires pro et des néobanques avec plusieurs atouts :

- Un accès ouvert à de nombreux types d’entreprises

- Des tarifs maîtrisés, intéressants pour les indépendants et TPE

- Un service de facturation en ligne

- Des services de gestion des dépenses (ajout de justificatifs et export comptable)

- Une des meilleures assurances du marché, si l’on choisit la Carte noire

Ajoutons que l’encaissement de chèques et les crédits sont également possibles par l’intermédiaire de partenaires

Pour un indépendant travaillant en B2B, l’offre de Blank est très satisfaisante. On regrettera cependant l’impossibilité d’émettre et recevoir des virements internationaux SWIFT (hors Europe) à l’heure actuelle, et l’indisponibilité des virements instantanés.

L’offre de Blank nous semble particulièrement bien adaptée aux entrepreneurs en EI, EURL ou SASU, qui travaillent avec des clients professionnels français.

Alternative à Blank

Blank, filiale du Crédit Agricole, se positionne désormais sur des niveaux de prix et de service similaires à ceux de Shine, filiale de la Société Générale. Cette dernière solution autorise le dépôt d’espèce dans certaines limites, ce que ne sait pas faire Blank. L’offre basique de Blank fait toutefois mieux au niveau de l’assurance et est moins chère.

Si les chèques ne vous concernent pas, vous pourriez être intéressé par Finom qui démarre à 5 €/mois si l’on paie en une seule fois.

Les micro-entrepreneurs n’ont généralement pas besoin de transmettre des justificatifs de dépenses à leurs comptables, mais peuvent vouloir encaisser plus de chèques ou recourir à des facilités de caisse en cas de problème de trésorerie. Nous recommandons dans ce cas l’offre Hello Business de la banque en ligne Hello bank pro, filiale de la BNP.

Si votre entreprise est une TPE-PME et que la gestion des dépenses tient une grande place, l’offre la plus adaptée est selon nous celle de Qonto grâce aux IBANs multiples et à la synchronisation en temps réel avec les logiciels comptables.

Abordons maintenant un peu plus en détail les différents aspects de l’offre de Blank.

Cartes et plafond

La couleur de la carte bancaire Blank varie en fonction de l’abonnement, mais il s’agit en réalité du même type de carte Visa à débit immédiat et à autorisation systématique. Ce type de carte ne permet pas les prises de caution si le montant de celle-ci dépasse le montant provisionné sur le compte.

Image : Blank

La carte Noire de Blank.

Par rapport à la Carte Blanche de base de l’offre Simple, la Carte Noire des offres Confort et Complète apporte un plafond de dépenses plus élevé. et des assurances supplémentaires.

| Offre | Simple | Confort et Complète |

|---|---|---|

| Carte | Blanche | Noire |

| Virement entrant | Aucun | |

| Virement sortant | 30 000 € /mois | |

| Paiement par carte | 20 000 € /mois 5000 € /j |

40 000 € /mois 5000 € /j |

| Retrait DAB | 3000 € /mois 500 € /j |

|

Selon nous, les plafonds sont largement suffisants pour un entrepreneur indépendant.

Encaissement des chèques limité

L’un des avantages des banques de banques françaises par rapport aux comptes pro de concurrents étrangers comme Revolut ou N26, réside dans la possibilité d’encaisser des chèques.

Il était nécessaire pour Blank de s’aligner sur la concurrence française, cependant la néobanque utilise les services d’un tiers français, Lemonway, ce qui implique de signer un contrat supplémentaire.

Le chèque est envoyé par voie postale à Blank, mais il faut auparavant le déclarer dans l’application. Cette procédure ne diffère pas de celles des autres comptes pros.

Différence par rapport à une banque traditionnelle : ce service est payant et plafonné.

- 0 chèque par mois avec l’offre Simple = impossible d’encaisser des chèques

- 3 chèques inclus par mois avec l’offre Confort

- 20 avec l’offre Complète

5000 € maximum par chèque et 10 000 € maximum par mois. Au-delà du quota, le tarif est de 0,90 € HT/chèque.

Blank fait ici mieux que ses concurrents Shine et Qonto avec un nombre de chèques inclus plus élevés pour les offres premium.

Des services utiles pour les entrepreneurs

Certes, Blank n’offre pas certains services bancaires, comme les découverts, les crédits, l’encaissement des effets de commerce. En contrepartie, on trouve des services plus adaptés aux besoins des freelances :

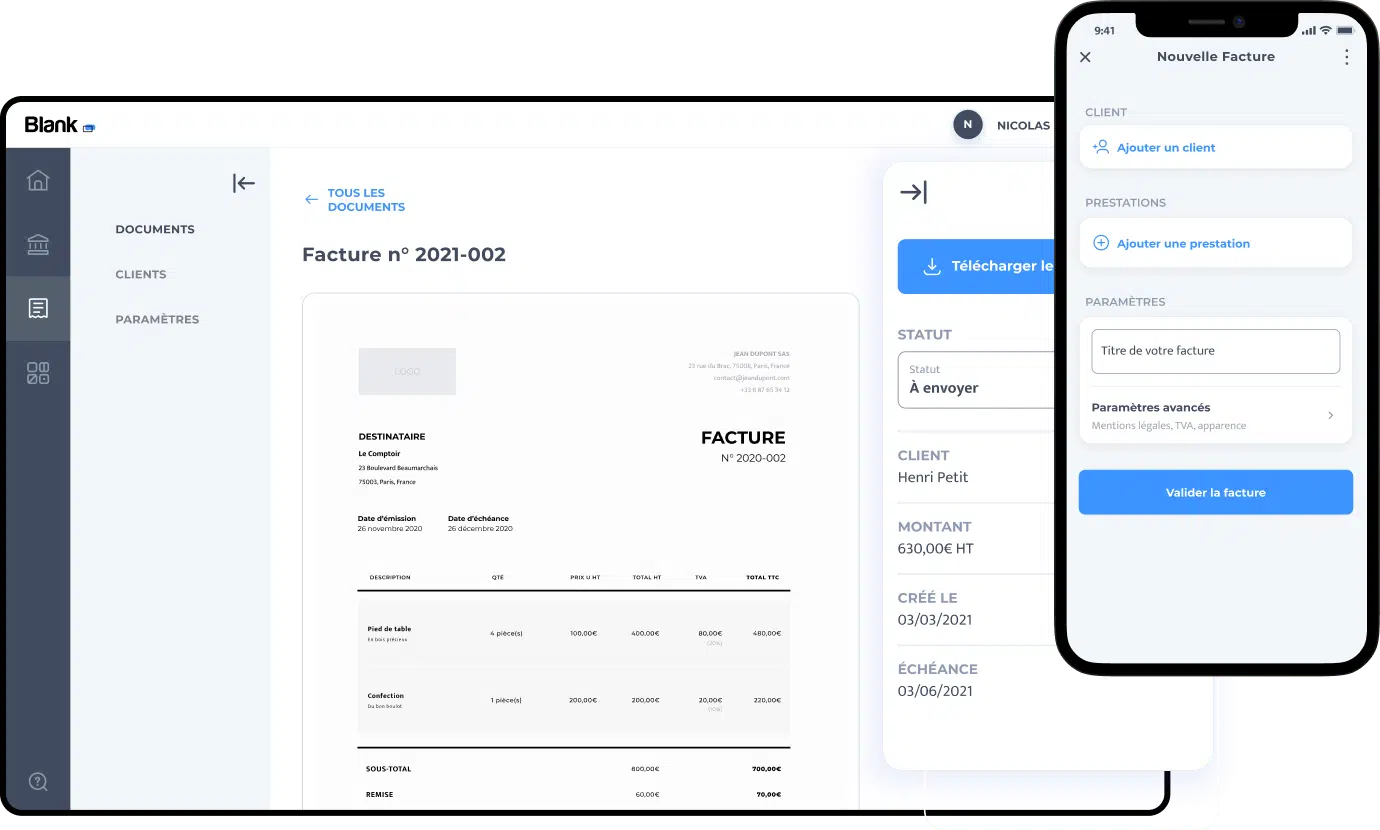

Blank intègre notamment un outil de facturation en ligne, qui offre la possibilité d’envoyer des devis.

Pour l’instant, il n’est pas possible de se faire payer directement par lien de paiements intégré sur la facture (comme on peut le faire avec d’autres comptes pro, par exemple Qonto, Finom ou Shine). Autre limitation : les factures ne sont éditables qu’en français.

Si vous quittez Blank ou que vous passez à un autre logiciel de facturation, il vous suffira d’exporter vos factures en PDF et de les imprimer pour être tranquille vis-à-vis de l’administration.

Image : Blank

Créez vos factures sur le site web ou l’app de Blank.

En ce qui concerne la gestion des dépenses, Blank permet l’ajout des justificatifs de paiement et l’export des transactions. Il manque le rapprochement automatique entre le compte et le logiciel de facturation ou la synchronisation automatique à une application de comptabilité, mais il faut cependant préciser que ces fonctionnalités ne sont pas indispensables à la plupart des indépendants.

En cas de difficultés périodiques de recouvrement de vos factures, Blank vous donne la possibilité d’accéder à un service tiers d’affacturage depuis l’application, en l’occurrence Cash In Time.

Enfin, citons l’envoi simplifié à l’URSSAF des montants des recettes, pour les déclarations trimestrielles, qui semble très appréciée des utilisateurs si l’on se fie aux avis en ligne.

Les fonctionnalités de Blank correspondent très bien aux besoins des freelances qui ont des clients professionnels et sont imposés au régime réel.

Les assurances de Blank en détail

Le niveau de couverture varie en fonction du niveau de service.

Dès l’offre Simple et sa Carte Blanche, on bénéficie d’ :

- Une indemnisation en cas de paiement ou de retrait non autorisé avec votre carte Blank

Ainsi que d’autres prestations en cas de déplacement à l’étranger :

- Un remboursement et une éventuelle avance des frais en cas de problèmes de santé à l’étranger

- Le versement d’un capital à vos proches en cas de décès ou d’invalidité

- Un remboursement en cas de retard d’un moyen de transport public, et jusqu’à 840 € en cas de perte ou retard de bagages

C’est assez proche de ce que l’on observe chez Qonto et plutôt intéressant, mais en avez-vous vraiment besoin ? Ce genre de risque est peut-être déjà couvert par votre mutuelle.

| Simple (Carte Blanche) |

Confort et Complète (Carte Noire) |

|---|---|

| Utilisation frauduleuse de la carte | |

| Voyage : santé, transport, justice | |

| X | Indemnisation si hospitalisation |

| X | Garantie sur la livraison et les pannes du matériel |

Avec la Carte Noire des offres Confort et Complète on accède à des garanties additionnelles :

- Indemnité journalière jusqu’à 120 €/j pendant 70 jours maximum en cas d’hospitalisation prévue de plus de 24 heures en France ou à l’étranger

- Remboursement en cas de non-livraison ou de livraison non conforme

- Doublement de la garantie constructeur

En ce qui concerne les deux derniers points, cela ne s’applique qu’aux biens à usage professionnel achetés avec votre carte bancaire Blank. Les plafonds peuvent varier en fonction des mises à jour du contrat, mais à titre indicatif sachez que les remboursements sont actuellement limités à 3000 € par an.

Cette fois-ci, Blank inclut des prestations voisines de celles que l’on trouve dans les offres Premium de son concurrent Shine.

Avec le niveau Carte Noire, Blank a visiblement cherché à offrir une assurance qui soit la plus large possible, et qui couvre aussi bien la partie voyage que les risques du quotidien, alors que d’autres concurrents comme Qonto et Shine se limitent à l’un ou l’autre aspect.

Comme indiqué dans l’introduction, Blank est accessible à de nombreux types d’entreprises : EI (dont les autoentreprises), EIRL, EURL, SARL, SASU, SAS, ainsi que les Sociétés Civiles immobilières (SCI), ce qui est assez rare.

Blank est ouvert :

- Aux entreprises existantes

- Aux entreprises en cours de création

Dans le deuxième cas, Blank offre un service de dépôt de capital compétitif facturé 69 € HT.

l’ouverture de compte d’une entreprise existante est très rapide. Il faut simplement créer un compte avec un email, fournir des documents d’identité et le numéro SIRET. Comme Blank nécessite l’utilisation de l’application, il faudra aussi posséder un téléphone avec un numéro français.

Dans tous les cas, les pièces à fournir dépendant de la nature de votre entreprise. S’il y a plusieurs associés, des documents d’identité supplémentaires vous seront demandés.

Cette procédure en ligne est rapide et comparable à celle de la plupart des comptes pros. Une fois l’inscription effectuée, vos informations seront vérifiées par les équipes de Blank, ce qui peut occasionner un délai de 24 h.

Blank ou Propulse ?

Blank et Propulse sont deux offres bancaires proposées par le Crédit Agricole, à destination des professionnels indépendants : EI dont les micro-entrepreneurs, SARL à associé unique, EURL, SASU.

Blank est une filiale du Crédit Agricole. Propulse by CA est proposé directement par le Crédit Agricole.

Actuellement, Blank et Propulse offrent des services quasiment identiques qui devraient diverger progressivement.

Propulse s’appuie en effet sur les services bancaires de Blank, qui devrait conserver un avantage en matière d’implémentation des nouveautés. Par exemple, en ce moment, seul Blank permet le dépôt de capital.

Cependant, nous avons noté que Propulse offre un outil de réalisation de Business Plan que l’on ne retrouve pas chez Blank.

Enfin les entreprises partenaires ne sont pas les mêmes. Par exemple, pour l’accompagnement à la création d’entreprises, le partenaire de Blank est Legal Place, celui de Propulse est Doug. Cela peut se traduire par des différences tarifaires.

Service client

Les conseillers de Blank sont accessibles 7 jours sur 7 par email et en semaine, au téléphone pour les plans confort et Complète.

Cette combinaison apporte en théorie une réactivité un peu supérieure à ce que l’on observe chez la concurrence, qui peut privilégier les mails à la messagerie, ou bien ne pas offrir d’assistance téléphonique du tout.

Rappel : les clients Carte Noire bénéficient d’une assistance juridique, fiscale et comptable en semaine.

Les avis des clients

Sur l’Apple Store et Google Play, l’application reçoit la note de 4,7/5 et 4,9/5. Sur Trust Pilot la note est de 4,8/5.

Les utilisateurs apprécient l’interface et la facilité d’utilisation et la connexion à l’URSSAF pour les déclarations.

Les critiques récentes concernent une vitesse de traitement insuffisante de certains dossiers.

Les blocages de comptes ou de virements dus à la politique prudentielle du Crédit Agricole, la maison mère de Blank, sont en régression par rapport aux années précédentes.