Au départ Stripe et Payplug étaient utilisés principalement pour accepter les paiements sur les sites de commerce en ligne.

Stripe est populaire aussi bien chez les e-commerçants débutants que chez les confirmés. Ses atouts : un taux de transaction raisonnable et la possibilité de vendre dans le mode entier.

Payplug s’adresse à des e-commerçants confirmés qui vendent principalement en France et en Europe. Ses atout : des taux de transaction avantageux pour les forts chiffres d’affaires et ses modules pour Prestashop et Magento qui facilitent l’ajout de modes de paiement complexes.

Les deux fournisseurs ont ajouté depuis peu des terminaux de paiement à leur offre (ainsi que le Tap to Pay chez Payplug) pour offrir une solution omnicanal.

|

||

|---|---|---|

| Stripe | Payplug | |

| Siège social | États-Unis | France |

| Pour vendre | Dans le monde entier | En France et dans les pays voisins |

| Convient à | Tous les chiffres d’affaires | Chiffres d’affaires > 3000 €/mois |

| Abonnement | Non | 10 à 30 €/mois |

| Taux de transaction |

Cartes européennes 1,5 % + 0,25 € |

Cartes européennes 0,8 % + 0,15 € (min) 1,2 % + 0,25 € (max) |

| Moyens de paiement acceptés | Visa, Mastercard, Amex + Moyens de paiement mondiaux | Visa, Mastercard, Amex + Moyens de paiement européens |

| Terminaux de paiement | Pour les PME et grandes entreprises | Pour tout type d’entreprise |

| Tap to Pay | Oui (sur iPhone) | Non |

| Lien |

Aussi bien Stripe que Payplug sont compatibles avec la plupart des grands logiciels d’e-commerce.

Alors que Stripe est conçu pour gérer un flotte de terminaux de paiement, Payplug s’adresse sous cet aspect aussi bien aux petits commerces qu’aux grandes entreprises.

Est-il intéressant de passer de Stripe à Payplug, et si oui à quelles conditions ?

C’est la question à laquelle nous allons tenter de répondre dans ce comparatif.

Tarification : Stripe a choisi la simplicité

C’est assez facile à comprendre avec Stripe, beaucoup moins avec Payplug.

Pas d’abonnement avec Stripe.

- Starter à 10 € /mois pour les chiffres d’affaires < 100 000 € mensuels

- Pro à 30 € /mois pour les chiffres d’affaires < 1 000 000 € mensuels

- Entreprise, sur mesure pour les chiffres d’affaires > 1 000 000 € mensuels

| Carte bancaire | Stripe | PayPlug |

|---|---|---|

| Particuliers Zone euro |

1,5 % + 0,25 € | 1,2 % + 0,25 € (Starter) 0,8 % + 0,15 € (Pro) |

| Business Zone euro |

1,9 % + 0,25 € (Starter) 1,9 % + 0,15 € (Pro) |

|

| Hors Zone euro | Monde : 2,9 % + 0,25 € Royaume-Uni : 2,5 + 0,25 € |

2,5 % + 0,25 € (Starter et Pro) |

Les tarifs ne sont pas les mêmes lorsque l’on emploie un terminal de paiement. Si vous utilisez l’un des terminaux de Payplug, la part fixe tombera à 0,05 € au lieu de 0,25 €. Chez Stripe cette part descend à 0,10 €.

| Carte bancaire | Payplug | Stripe |

|---|---|---|

| Particuliers Zone euro |

1,2 % + 0,05 € (Starter à 10 €/mois) 0,8 % + 0,05 € (Pro à 30 €/mois) 0,5 % + 0,05 € (Pro à 30 €/mois) |

1,4 %+ 0,10 € |

| Business Zone euro |

1,9 % + 0,05 € (Tous abonnements) | 1,4 %+ 0,10 € |

| Hors Zone euro | 2,5 % + 0,05 € (Tous abonnements) | 2,9 % + 0,10 € |

Ces tarifs sont très intéressants, si vous utilisez le terminal en complément de votre boutique en ligne, car dans ce cas, les taux réels – c’est-à-dire ceux qui tiennent compte de l’abonnement – seront plus faibles que lorsque l’on utilise le terminal seul.

Stripe affirme offrir des tarifs à la baisse pour les forts montants de chiffre d’affaires. Il faut en tenir compte pour être honnête dans ce comparatif, même si nous ne pouvons communiquer aucun chiffre à ce sujet.

On voit que Stripe est moins cher que Payplug, lorsque l’on encaisse les cartes business de la zone euro. C’est l’inverse pour les cartes hors zone euro. Pour les cartes des particuliers, la réponse dépendra du chiffre d’affaires mensuel :

Calcul des frais réels : quand Payplug devient moins cher

Attention : les taux affichés ne sont pas suffisants pour estimer le montant des frais de transaction : il faut tenir également compte du montant de l’abonnement mensuel qui fait monter les frais à la hausse et du nombre de transactions par mois.

En effet, plus le panier moyen est bas, plus le nombre de transactions est élevé, ce qui se répercute sur les prix en raison de la partie fixe de la tarification, c’est-à-dire des 0,25 ou 0,15 euro par transaction. Dans notre comparaison, nous avons opté pour un panier moyen de 50 €.

La tarification Pro de Payplug est appliquée dans la dernière colonne :

| Montant € | 1000 | 3000 | 5000 | 10 000 |

| Frais Stripe | 20 € | 60 € | 100 € | 200 € |

| Taux réel Stripe | 2 % | |||

| Frais PayPlug | 27 € | 52,5 € | 95 € | 140 € |

| Taux réel PayPlug | 2,7 % | 2 % | 1,9 % | 1,4 % |

D’après notre calcul Payplug devient moins cher que Stripe à partir de 3000 € d’encaissement mensuel, en ce qui concerne les cartes de particulier de la zone euro. Cela dit, comme il vous sera possible de négocier un meilleur taux avec Stripe à partir d’un certain montant d’encaissement mensuel, il est possible que l’écart se réduise entre les deux.

De manière générale, les entreprises françaises comme Payplug, qui utilisent le réseau CB du GIE carte bancaire pour les paiements effectués avec les cartes françaises, sont plus compétitifs que les opérateurs étrangers comme Stripe, qui ne passent que par Visa et Mastercard.

Moyens de paiement : Stripe s’impose pour vendre dans le monde entier

Stripe est depuis longtemps une référence pour accepter des paiements de planète

Cependant, Payplug qui se limitait à l’encaissement des CB, Visa et Mastercard à bien amélioré son offre ces deux dernières années en s’ouvrant aux modes de paiement européens. Si vous utilisez l’un des terminaux de paiement de Payplug, vous pourrez même encaisser les titres-restaurant Conecs.

Stripe accepte en plus American Express, Google Pay, Apple Pay et de nombreux moyens de paiement locaux européens : Giropay (allemand), Bancontact (belge), Satispay et myBank (Italie) et SOFORT (Europe).

Stripe accepte en plus AliPay et WeChatPay (Chine) mais ce sera plus cher : 2,9 % + 0,25 €. Stripe est compatible également avec Multibanco (Portugal), EPS (Autriche) et Przelewy24 (Pologne).

| Moyens de paiements | Stripe | PayPlug |

|---|---|---|

| Non | Oui | |

| Oui | Oui | |

| Oui | Oui | |

| Oui | Non | |

| Non | Oui avec un TPE Payplug | |

| Autres moyens de paiement européens (SOFORT, iDEAL, Giropay, etc.) | Oui | Oui |

| Prélèvement SEPA | Oui | Non |

Stripe peut afficher les paiements dans diverses devises. Payplug n’affiche que les paiements en euro.

Avec Stripe, vous pouvez utiliser des comptes bancaires différents pour chaque devise ou demander un change automatique. Avec Payplug, les paiements dans une autre devise que l’euro sont automatiquement convertis.

Les pages de paiements de Stripe sont traduites dans 28 langues principalement européennes, plus le japonais et le chinois. Celles de Payplug ne sont disponibles qu’en anglais, espagnol et italien.

Stripe accepte les paiements SEPA avec seulement 0,8 % + 0,25 € de frais par transaction plafonnés à 5 € ; ce n’est pas le cas de Payplug.

Comparatif des autres fonctionnalités

L’acceptation des cartes et moyens de paiement exotiques ne fait pas tout.

Payplug et Stripe permettent tous deux de générer facilement des liens de paiement (pour se faire payer à distance) depuis le back-office.

Stripe est capable de gérer l’émission de facture contrairement à Payplug, mais cela ne peut pas se faire directement : il faudra utiliser obligatoirement l’API (interfaces de programmation) de Stripe.

L’utilisation de l’API de Payplug sera aussi de mise en fonction du CMS d’e-commerce que vous utilisez.

| Stripe | PayPlug | |

|---|---|---|

| Stripe | PayPlug | |

| 3D Secure | Oui | Oui |

| 3 D Secure Dynamique | Oui | Oui (Pro) |

| Paiement en un clic | Oui | Sur PrestaShop ou via API (Pro) |

| Paiement en plusieurs fois | Non | Oui (Pro) |

| Paiement différé | Oui Via API | Oui sur PrestaShop et Shopify ou via API (Entreprise) |

| Paiement récurrent | Oui Via tierces parties | Non |

| Lien de paiement | Oui | Oui |

| Bouton de paiement | Oui Via API | Oui |

| Page hébergée | Oui | Oui |

| Page intégrée | Oui Via API | Oui sur PrestaShop et Magento ou via API (Entreprise) |

On voit que pour profiter des capacités de Payplug, il faut avoir souscrit au minimum l’abonnement Pro et utiliser de préférence PrestaShop ou bien faire appel à un développeur capable d’utiliser l’API de Payplug.

L’avantage de Stripe et que l’utilisation de fonctionnalités avancées n’est pas liée à un niveau d’abonnement.

La page de paiement proposé par défaut est hébergée directement sur les serveurs de Stripe et Payplug. Si vous souhaitez une expérience de paiement plus fluide, il faudra utiliser une page de paiement intégrée à votre site d’e-commerce. C’est possible en utilisant l’API de Payplug sans l’aide d’un développeur uniquement sur PrestaShop et Magento, si vous avez souscrit à l’abonnement Premium à 80 €/mois.

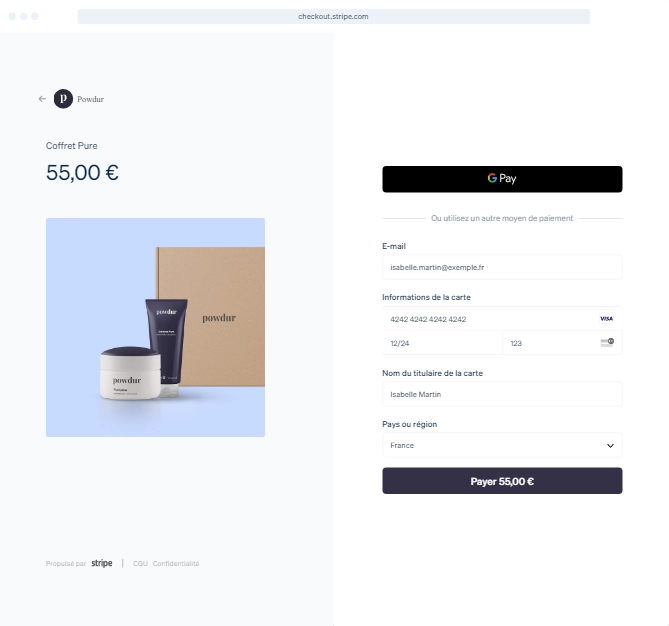

Image : Stripe

La page de paiement est par défaut hébergée sur le serveur de Stripe.

Compatibilité avec les CMS d’e-commerce

Pour les débutants, il est important que les deux solutions de ce comparatif soient déjà présentes ou puissent être ajoutées aux plates-formes du commerce à l’aide de simple modules (plugins).

Stripe et Payplug sont compatibles avec Magento, PrestaShop, Shopify, WooCommerce et WiziShop. Il convient toutefois de préciser que les fonctionnalités avancées de Payplug, liées aux abonnements Pro et Premium ne sont pleinement disponibles que sur PrestaShop. Voir à ce propos la section e-commerce de notre avis sur Payplug.

Stripe affiche également sa compatibilité avec Wix et Squarespace.

De son côté Payplug est compatible avec des plateformes d’e-commerce françaises plus confidentielles comme Arobiz, Oxatis, OroCommerce, e-monsite, Cmonsite, Rentashop, Shop application, Weezbe.

Si un module fait défaut, il est toujours possible d’ajouter la solution à votre plate-forme d’e-commerce en utilisant l’API de Payplug ou de Stripe.

Dans la plupart des cas, vous n’aurez pas de problème de compatibilité, mais si vous utilisez Prestashop ou Magento, nous vous recommandons Payplug, qui sera plus simple à configurer tout en bénéficiant d’un maximum de fonctionnalités.

Paiement en présence du client

PayPlug et Stripe sont des passerelles de paiement omnicanal, avec laquelle vous pouvez recevoir des paiements en ligne mais aussi en magasin grâce à un terminal de paiement compatible.

L’offre de Stripe s’adresse uniquement aux entreprises qui veulent créer une flotte de TPE personnalisée (voir notre avis sur Stripe Terminal), alors que Payplug intéressera tous les types d’entreprise, des petits commerces aux grands comptes.

Avantage des TPE de Payplug par rapport à l’offre des banques :

- Tarifs transparents

- Télécollecte en temps réel

- Terminaux modernes (PAX A920 Pro mobile et A80 fixe)

Image : MobileTransaction

Parmi les terminaux récents de Payplug, ce PAX A920 Android remplace avantageusement les anciens modèles.

Pour une petite entreprise qui voudrait centraliser ses ventes en magasin et en ligne, Payplug nous semble plus adapté que Stripe.

Le Tap to Pay : uniquement chez Payplug

Si le terme ne vous dit rien, sachez qu’il désigne une méthode d’encaissement de carte bancaire réalisée avec un smartphone, sans l’aide d’un terminal de paiement. L’offre n’est disponible que sur les iPhones.

Pour l’instant Stripe n’a pas mis en place une telle solution.

Sécurité : Pas de risque avec Stripe et Payplug

Stripe et Payplug sont conformes aux normes de sécurité PCI-DSS. Sans la plupart des cas, vous n’aurez rien à faire pour être en conformité avec ces règles, car les informations de paiement ne transitent pas par vos serveurs.

Stripe et Payplug sont également conformes à la Directive sur les Services de Paiement 2e version (DSP2), qui exige une authentification forte du client, en l’occurrence le 3D-Secure.

Éléments supplémentaires de réassurance de Payplug :

- L’agrément de l’ACPR (Autorité de Contrôle Prudentiel et de Résolution).

- Le passage des transactions par le réseau français Carte Bancaire, qui bénéficie d’un taux de fraude très bas et offre la possibilité de bénéficier du portail de détection de fraudes « Alerte CB » .

Stripe expose de son propre système de détection de fraudes appelé Stripe Radar, qui est gratuit pour les bénéficiaires de la tarification standard à 1,4 % plus 0,25 €.

Pour vous couvrir contre les litiges Stripe propose Stripe Chargeback, une assurance qui coûte 0,4 % par transaction.

Globalement, vous ne prenez pas de risque en choisissant Stripe ou Payplug.

Verdict : Stripe ou Payplug ?

Stripe et Payplug sont deux solutions sûres, compatibles avec de nombreux CMS d’e-commerce, avec en prime la possibilité d’accepter des paiements en présence du client, bien que cette possibilité soit réservée aux grosses entreprises chez Stripe.

Avantage de Payplug :

- taux de transaction avantageux à partir de 3000 € d’encaissement mensuel

- très bonne intégration avec PrestaShop

- TPE déjà configurés

- Encaissement des titres restaurants avec les TPE

Avantage de Stripe

- un taux intéressant pour les commerçants débutants

- très bonne ouverture à l’international

- création et personnalisation d’une flotte de terminaux de paiement

À notre avis, si vous vendez essentiellement à des clients français ou de pays limitrophes, et que votre chiffre d’affaires est supérieur à 3000 € mensuel, il est probable que Payplug sera la meilleure solution, sauf si vous arrivez à négocier un bon tarif chez Stripe.