Offre bancaire bien adaptée aux indépendants qui n’ont pas besoin d’outils de gestion des dépenses.

|

|

|---|---|

| Offre | Hello Business |

| Banque | Hello bank! Pro (BNP Paribas) |

| Forfait mensuel | 10,90 € HT/mois |

| Lien | |

| Type | Compte pro en ligne avec offre de services groupés |

| Pour | EURL, SASU, EI dont les autoentrepreneurs, et SEL unipersonnelles |

| IBAN | Français |

| Cartes bancaires | Visa à débit immédiat ou différé |

| Virements | SEPA instantanés et SWIFT |

| Dépôt | Chèques et espèces |

| Prêts et découverts | Oui |

| Facturation | Oui |

| Assurances | Oui |

| Dépôt de capital | Non |

Hello Business est une offre de services groupés proposés par Hello bank! Pro, la banque en ligne de BNP Paribas, à destination des professionnels. Elle s’adresse à deux catégories d’entreprises :

- Les entreprises individuelles (EI), dont les autoentrepreneurs

- Les personnes morales unipersonnelles classiques (EURL, SASU) et d’exercice libéral (SELASU, SELEURL)

Pour 10,90 € HT/mois (11,50 € TTC), on bénéficie des services suivants :

Notre avis sur Hello Business

Selon nous, Hello Business répond bien aux besoins des entrepreneurs individuels et libéraux qui ont leurs clients en France, grâce à la possibilité d’accepter de temps en temps chèques et espèces, moyens de paiement encore assez répandus.

La facilité de caisse automatique et la Visa a débit différé font la différence avec les néobanques. Le service de facturation augmente le rapport qualité-prix de l’offre.

Notons que pour les professions libérales, l’offre d’encaissement de carte bancaire sur smartphone Lyf Pro de Hello banq! propose des taux de commission avantageux, en dessous de 1%.

Hello bank! Pro est 100 % en ligne, mais c’est une vraie banque, qui donne donc accès au crédit et permet d’être temporairement à découvert, contrairement à beaucoup de « néobanques », qui n’ont pas de licence bancaire.

Si vous ne pensez pas avoir recours aux facilités de caisse, mais que vous avez besoin d’outils de gestion des dépenses (scan des factures, etc.) nous recommandons plutôt Qonto ou Shine.

Un peu plus cher que Boursorama Pro, Hello Business offre en plus une assurance hospitalisation intéressante, la facturation et le dépôt d’espèce. L’offre est proche de celle de Monabanq, avec la facturation en plus.

Si vos clients sont principalement à l’étranger et que vous avez besoin de stocker différentes devises, nous vous conseillons de vous orienter vers Wise business ou Revolut Business.

Tarifs : des frais limités

Les services indispensables sont inclus dans l’abonnement mensuel de 10,90 € HT. Comme un grand nombre d’entrepreneurs individuels ne peuvent pas déduire la TVA, il faudra tenir compte du prix TTC indiqué entre parenthèses dans le tableau ci-dessous, en ce qui concerne l’abonnement. Sauf indication, les autres frais sont facturés TTC.

Contrairement aux banques professionnelles disposant d’agences de proximité, Hello bank! Pro ne prélève de commission de mouvements et de frais de tenue de compte ; c’est l’un des grands avantages des comptes pro en ligne.

| Forfait mensuel | 10,90 € HT /mois (11,50 € TTC /mois) |

| Carte bancaire |

Incluse |

| Paiements à l’étranger |

Sans frais en zone euro. Frais de change ailleurs. |

| Retraits aux DAB |

Illimités, sans frais |

| Virements SEPA instantanés | Illimités, sans frais |

| Virements SWIFT | 3 à 15 € (réception) |

| Dépôt de chèques et d’espèces | Illimités, sans frais |

| Facturation en ligne | Incluse |

| Facilité de caisse | Payant |

La facilité de caisse est une autorisation automatique et temporaire (15 j max) de découvert, qui donne lieu à la perception d’intérêts, ceux-ci s’élevant généralement à 8-10 %.

Les dépôts d’espèces sont illimités avec la formule Hello Business, mais ils ne pourront être effectués que dans les distributeurs de billets de la BNP. Pour les retraits, vous pouvez utiliser le DAB de n’importe quelle banque, sans frais supplémentaires, même à l’étranger.

Contrairement aux néobanques, Hello bank! Pro ne plafonne pas les virements, et ne prélève aucuns frais, même lorsque ceux-ci sont instantanés.

Seule la réception des virements internationaux hors de la zone SEPA, c’est-à-dire utilisant le système SWIFT pourra être facturée : 3 € en provenance d’une filiale de la BNP ou 15 € dans le cas contraire.

Tous ces services ne sont pas gratuits, puisqu’ils sont inclus dans l’abonnement, mais le rapport qualité-prix est plus que correct.

Pour votre propre intérêt vous pouvez fixer vous-même des plafonds de dépenses plus bas que ceux indiqués dans le tableau ci-dessous pour les virements et les cartes. Il est possible d’augmenter temporairement les plafonds de paiement par carte, mais cela nécessite une autorisation d’un conseiller d’Hello Bank.

| Paiement par carte |

3000 € / 30 j |

| Retraits au DAB | 500 € / 7 j |

| Virements | 10 000 € / virement |

Les plafonds de dépense par carte sont plus bas que ceux des néobanques comme Finom ou Qonto, qui s’élèvent à plusieurs dizaines de milliers d’euros par mois. Les plafonds de retraits sont plus intéressants chez Hello bank!

La limite de virement est nettement plus importante que dans le cas d’un compte pour particuliers, mais cela est théorique. Il est possible que votre virement soit bloqué s’il semble suspect.

Seul point négatif pour l’instant : le plafond de paiement par carte est plutôt bas et ne permettra pas d’assurer des dépenses exceptionnelles sans l’accord de la banque.

Point positif supplémentaire : vous pourrez demander soit une carte à débit immédiat, soit une carte à débit différé.

La carte est utilisable partout dans le monde sans frais, mais son utilisation est plafonnée (voir section précédente).

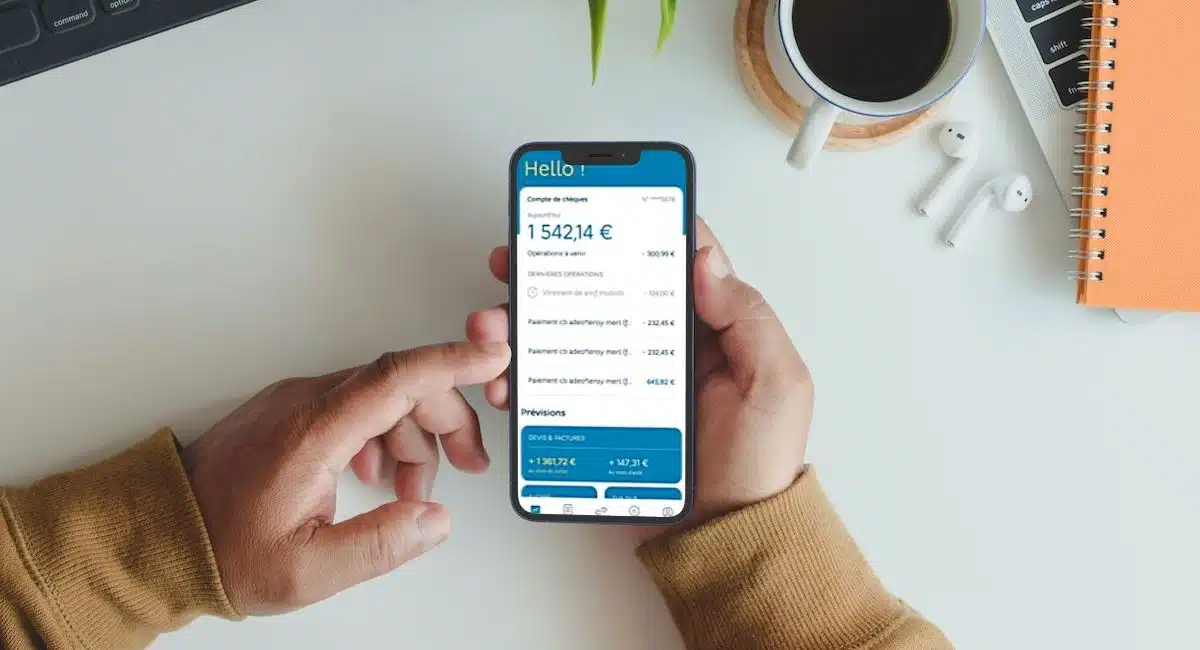

Image : Hello Bank

Les utilisateurs de la carte bénéficient de garanties assurantielles :

– Assurance voyage professionnelle : accident, retards et perte de bagage, annulation et modification de trains ou de vols, véhicule de location.

Ces garanties ne s’appliquent pas lors d’un voyage effectué à titre personnel. Il faudra également veiller à payer avec votre carte Hello Business les titres de transport, les hôtels, agence de location de voiture, etc.

– Garantie hospitalisation avec 100 € par jour d’indemnités, pendant deux mois maximum.

– Assistance juridique jusqu’à 300 € HT de consultation et 5000 € HT en cas de litige.

La couverture de l’assurance est large et ne se limite pas au seul voyage comme c’est parfois le cas. Nous apprécions particulièrement la garantie hospitalisation.

Il est logique pour un compte en ligne d’offrir la possibilité d’émettre des factures : cela fidélise la clientèle et fait gagner du temps aux entrepreneurs. En effet, cela facilite le rapprochement comptable entre les montants figurant sur les factures et les montants figurant sur le relevé de banque. Pour l’instant, Hello Business ne profite pas de cette possibilité, mais fait déjà économiser aux entrepreneurs le coût d’un logiciel de facturation.

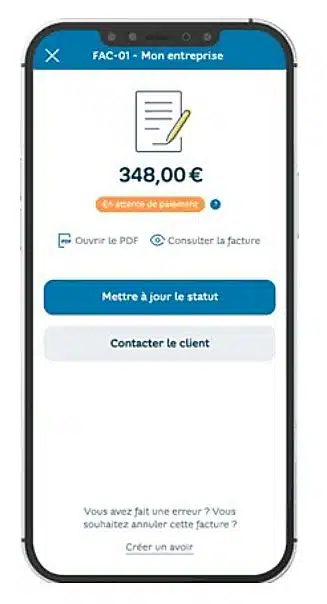

Image : Hello Bank

Création d’une facture depuis l’interface web.

Cet outil appelé My Business Assistant Start est assez avancé compte tenu de son absence de coût. Il comprend en effet les fonctions suivantes :

- Génération de devis et transformation en factures en un clic

- Création de base de clients et de base de produits ou services

- Personnalisation des factures (couleurs et logo)

- Calcul indicatif de la TVA à reverser

La facture pourra être envoyée manuellement par email ou messagerie. Il s’agit d’un simple PDF et non d’un document au format facture électronique.

Il n’y a pas de rapprochement bancaire et de relance automatique comme on l’observe chez les néobanques Shine ou Qonto, mais c’est déjà pas mal. Le statut des factures (payé ou en attente) sera donc effectué manuellement.

Les fonctionnalités de cet outil de facturation inclus dans l’offre Hello business satisferont la plupart des autoentrepreneurs.

Services d’encaissement complémentaires

Les clients d’Hello Business ont accès à deux modalités d’encaissement intéressantes :

– Hello Pay Pro, un mini lecteur de carte bancaire fonctionnant avec un smartphone vendu quelques dizaines d’euros avec une commission de 1,60% par transaction.

– Lyf Pro, une application pour encaisser les cartes en présence du client ou à distance grâce à une page de paiement en ligne. Taux de commission préférentiel de 1,35 % par transaction pour les clients de Hello Business. Peut-être encore moins cher pour les professions libérales.

Ces deux possibilités sont bien adaptées aux besoins des indépendants, artisans, etc. et offrent des taux de transaction compétitifs aux clients de la BNP et de ses filiales, comme Hello bank!.

Inscription et service client

L’inscription s’effectue en ligne. Il faut résider en France et être déjà entrepreneur individuel/micro-entrepreneur.

La possession d’un numéro SIREN est obligatoire. Il faudra également fournir quelques pièces justificatives : justificatif d’identité, de domicile, d’immatriculation, RIB et photocopie de la signature. Un versement initial est également requis entre 10 et 300 €.

Ces conditions d’inscription sont un peu plus strictes que celle de beaucoup de néobanques, qui ne demandent pas de justificatif de domicile ou d’immatriculation.

L’assistance est joignable gratuitement en semaine au téléphone de 8 h à 22 h et le samedi de 9 h à 18 h. En cas de difficulté ou d’interrogation lors de l’inscription, on pourra joindre le service en semaine de 9 h à 18h.

Hello Business a fait un effort pour faciliter la communication avec son service client et fait mieux que Boursorama et Qonto en ce qui concerne la plage d’ouverture de son assistance téléphonique.