Pour ce comparatif entre les comptes pro Shine et N26 Business, nous allons nous intéresser uniquement aux auto-entrepreneurs.

En effet, ces deux comptes pour professionnel ne ciblent pas tout à fait la même clientèle. Alors que Shine est compatible avec divers types d’entreprises dont les EURL et SASU, N26 Business n’est ouvert qu’aux auto-entrepreneurs (micro-entrepreneurs).

Quelles sont leurs caractéristiques ? Lequel est le moins cher ou le plus avantageux ?

Nous apprécions beaucoup l’interface de N26, que nous testons depuis plusieurs année, et qui est en grande partie à l’origine de son succès. Même si c’est toujours le cas, il faut bien reconnaître que N26 a peu évolué. Pour autant, est-ce un mauvais choix pour les micro-entrepreneurs individuels ?

| N26 | Shine | |

|---|---|---|

| Frais mensuels | 0 à 16,90 € TTC | 3,90 à 26,90 € HT (4,68 à 32,8 € TTC) |

| Lien | ||

| Carte bancaire | ||

| IBAN | Français | Français |

| Virements | SEPA, SWIFT entrant | SEPA, SWIFT entrant |

| Dépôt de chèques | X | Oui (premium) |

| Découverts | X | X |

| Prêts | X | Oui |

| Facturation en ligne |

X | Oui |

| Assurance |

Voyage | Juridique, accident, dommage (premium) |

Attention, si vous êtes déjà titulaires d’un compte N 26 pour particuliers, vous ne pourrez pas ouvrir de compte N 26 Business.

Point important : Shine n’est pas une banque et collecte donc la TVA, contrairement à N26. Pour les autos entrepreneurs, il est donc plus réaliste de ne tenir compte que du tarif TTC de Shine.

Essayons de dégager les points forts de chaque compte, avant d’aller plus en détail.

- Point fort de N26 Business : le compte de base gratuit

- Point fort de Shine : la facturation en ligne incluse et la possibilité (limitée) de déposer des chèques

Voir aussi notre avis sur N26 Business et notre avis sur Shine.

Pour les indépendants et TPE-PME lire notre comparatif Qonto ou Shine.

Qui sont Shine et N26 ?

Shine n’est pas une banque, mais un établissement de paiement français, qui n’autorise pas les découverts. Votre solde devra donc toujours être positif. Pour information, Shine travaille en partenariat avec Treezor, une filiale de la Société Générale, qui gère les dépôts et IBAN.

N26 est une néobanque allemande. C’est une vraie banque, c’est-à-dire un établissement de crédit autorisé en principe à délivrer des crédits et permettre les découverts, Mais en pratique, cela ne change rien, car N26 ne fait crédits qu’aux particuliers.

En pratique ni Shine ni N26 n’autorise les découverts. Nous verrons toutefois que Shine délivre des crédit grâce à un partenariat avec Franfinance.

Les deux sociétés délivrent des numéro d’IBAN français, commençant par FR : pas de problème, donc, avec l’Urssaf ou pour louer un terminal de paiement dans l’Hexagone.

| N26 | Shine | |

|---|---|---|

| Société | N26 Bank AG | Shine |

| Maison mère | – | Société Générale |

| Siège social | Berlin | Paris |

| Année de création | 2013 | 2018 |

| Présidents | Valentin Stalf et Maximilian Tayenthal | Nicolas Reboud |

En pratique la seule différence est celle-ci : la localisation en France de Shine lui permet d’accepter les dépôts de chèques, toutefois ceux-ci s’effectueront en quantité limitée.

N 26 a été créés en 2013, soit cinq ans avant Shine, ce qui aurait pu lui donner beaucoup d’avance. En réalité, N26 à peu fait évoluer son offre. Nous avons pu le constater nous-mêmes, car les équipes de MobileTransaction ont testé le compte N26 Business dès 2016. Certes, nous apprécions toujours autant la qualité de l’interface de l’application N26, mais depuis la concurrence s’est beaucoup améliorée.

Nous allons voir notamment que Shine a plus que rattrapé son retard, mais que ces améliorations n’intéresseront pas la plupart des autoentrepreneurs.

Tarifs et frais : abonnement gratuit chez N26 Business

La tarification de N26 et Shine est compliquée par la présence de plusieurs plans tarifaires, mais elle est tout à fait transparente, et demeure plus simple que celler des banques de réseau. Dans les deux cas, à chaque plan tarifaire correspond une carte bancaire du même nom.

Grosse différence : seul N26 Business propose un abonnement sans frais mensuels.

| N26 | Shine | |

|---|---|---|

| Frais mensuels | Standard : 0 € Smart : 4,90 € You : 9,90 € Metal : 16,90 € |

Basic : 7,90 € HT (9,48 € TTC) Plus : 9,90 € HT (11,88 TTC) Pro : 29 € HT (34,80 TTC) |

| Lien | ||

| Virements et prélèvements SEPA | Normaux : Gratuits. Instantanés : 0,99 €/virement pour le forfait Standard |

Normaux et instantanés : Basic : 30 gratuits/mois* Plus : 50/mois* Pro : 100/mois* * 0,50 € HT/virement au-delà |

| Virements hors zone SEPA (SWIFT) | Euro uniquement. 12,50 € + 0,1 % de frais/virement. Gratuit avec N26 Business Metal | Euro uniquement. 5 €/virement |

| Dépôt d’espèces | Non | Basic : Non Plus : 1 dépôt /mois sans frais. 500 € max Plus : 2 dépôt /mois. 1500 € max. |

| Dépôt de chèques | Non | Basic : 2 € HT/chèque Plus : 2 gratuits/mois* Pro : 6 gratuits/mois* *2 € HT/chèque au delà |

Il nous paraît évident que N26 est plus intéressant pour ceux qui voyagent fréquemment en zone non-euros, par exemple en Grande-Bretagne ou en Suisse, pour des raisons professionnelles. Mais honnêtement, cela ne concerne qu’un très petit nombre d’auto-entrepreneurs.

Pour la plupart des autoentrepreneurs, l’intérêt de N 26 Business réside selon nous dans son compte business gratuit, à la condition de ne pas avoir besoin d’encaisser de chèques.

Les cartes bancaires de N26 Business et Shine

Nous avons vu que chaque forfait est doté de cartes différentes, offrant différentes niveau de paiement et retrait. Celles de N26 sont des cartes de débit, ainsi que la carte premium de Shine, alors que la carte basic de Shine est une carte prépayée qui peut se voir refusée aux péages ou dans les stations services.

Carte N26 Business You, colori « Océan ».

Les cartes N26 Business suive la même logique que le compte pour particulier de N 26 : les cartes Premium offrent des avantages pour les voyageurs, grâce à des assurances voyage et moins de frais lors des paiements et retraits de devises à l’étranger. Une nouvelle fois, il nous semble que ces caractéristiques des cartes business de N 26 ne sont pas adaptées aux besoins des auto-entrepreneurs.

| N26 | Shine | |

|---|---|---|

| Émission d’une carte physique | Standard : 10 € Smart, You et Metal : Gratuit |

Gratuit |

| Émission d’une carte virtuelle | 1 gratuite | Basic : 2 €/carte/mois Plus : 20 gratuites* Pro : illimité *2 €/carte/mois au-delà |

| Paiement par carte en devises non euro | Gratuit (hors frais de change) | Basic : 1€ + 1,9% Plus et Pro : 1,9 % |

| Retraits d’espèces Zone euro |

Standard : 3 retraits/mois* Smart et You: 5 retraits/mois* Metal: 8 retraits/mois* *2 €/retrait au-delà |

Basic : 1 €/retrait Plus : 2 retraits/mois* Pro : 4 retraits/mois* *1 €/retrait au-delà |

| Retraits d’espèces Hors zone euro |

Standard et Smart : 1,7 % You et Metal : Gratuit |

1€ + 1,9% |

Shine est clairement plus intéressant si vous avez besoin de cartes virtuelles. Celles-ci sont commodes pour gérer ses dépenses en confiant telle carte à tel collaborateur ou en l’affectant un tel poste de dépenses. Mais honnêtement, cela n’intéressera pas beaucoup les autos-entrepreneurs.

Y a-t-il une différence significative au niveau des plafonds de paiement de votre distributeur ? Ci-dessous, une présentation simplifiée des limites de chacun des fournisseurs :

| N26 | Shine | |

|---|---|---|

| Paiement par carte | 20 000 € /mois | Basic : 40000 € /mois Autres : 60 000 € /mois |

| Retrait au DAB | 1050 €/semaine | Basic : 1500 € /mois Autres : 2500 € /mois |

On constate que les plafonds de paiement par carte sont dans les deux cas bien au-delà des besoins habituels d’un auto-entrepreneur. N26 Business permet de retirer plus d’argent par semaine que Shine, mais là encore, en aurez-vous besoin.

À notre avis, pour un autre entrepreneur, les cartes de base sont suffisantes, aussi bien chez N26 que chez Shine .

Avec Shine facturez et faites vous payer en ligne

L’offre de Shine comporte un outil de facturation en ligne avec paiement intégré. Cette fonctionnalité ne fait pas partie de l’offre de N 26. Ajoutons que Shine a récemment amélioré son outil de facturation en ajoutant la possibilité d’enregistrer des produits dans un catalogue, ce qui intéressera tous ceux qui vendent souvent les mêmes produits et services.

| Mode d’encaissement |

Tarif |

|---|---|

| Virement | Gratuit |

| Carte bancaire en ligne | Zone euro : 0,20€ + 1,2% Hors zone euro : 0,20 € + 2,7% |

| Terminal SumUp Air (option) | 1,49 % |

| Assurance impayés | 2 % HT |

Shine vous donne la possibilité d’accepter des paiements en ligne par carte bancaire, ce qui est très pratique pour des clients occasionnels avec des frais de transaction inférieure à ceux pratiqués par Stripe (0,2 % et 0,05 € de moins par transaction).

Pour un abonnement inférieur à ce que propose le très bon logiciel de facturation pour entrepreneur monAE, qui utilise Stripe, vous disposez en prime d’un compte pro et d’une carte bancaire. Par contre, on pourra pas facturer en anglais.

Si vous avez besoin d’un logiciel de facturation en ligne, Shine est plus intéressant que N26 Business.

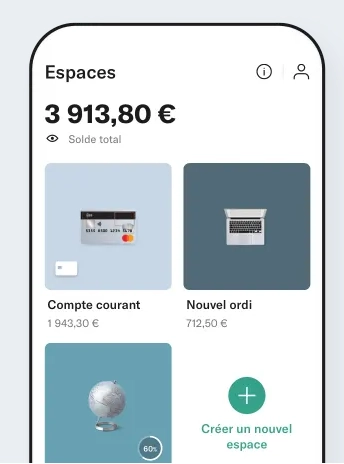

Image : N26

Les sommes stockées sur ces espaces ne peuvent pas être débitées. Ils sont donc très utiles pour mettre de l’argent de côté en vue de dépenses futures.

Les titulaires d’un abonnement N26 Business peuvent utiliser jusqu’à deux sous-comptes, alors que ce chiffre monte à 10 pour les abonnements N26 You et N26 Métal.

Autre avantage de N 26 : le cashback, c’est-à-dire le remboursement d’une partie de vos dépenses. Pour chaque transaction réalisée avec votre carte bancaire N26 business, vous recevez 0, 1 % de cashbak et même 0,5 % avec N26 Business Metal.

Shine autorise les prêts

Cette fonctionnalité est très récente. Elle est issue d’un partenariat avec Franfinance, qui est rattachée comme Shine à la Société Générale.

Shine s’engage à traiter la demande très rapidement, grâce aux données précises transmises par Shine à son partenaire et un algorithme maison.

Le prêt peut concerner un besoin de trésorerie, jusqu’à 30 000 € sur un an, ou un besoin d’investissement, jusqu’à 70 000 € sur cinq ans.

Si l’entreprise répond à certains critères, en l’occurrence si vous êtes « engagés pour la planète et la société », vous aurez peut-être droit à un taux réduit.

Pour l’instant, N 26 n’a pas offert cette possibilité à ses clients professionnels.

Cela n’intéressera qu’une minorité d’autoentrepreneurs, qui ont choisi l’imposition au réel, parce qu’ils ont beaucoup de frais.

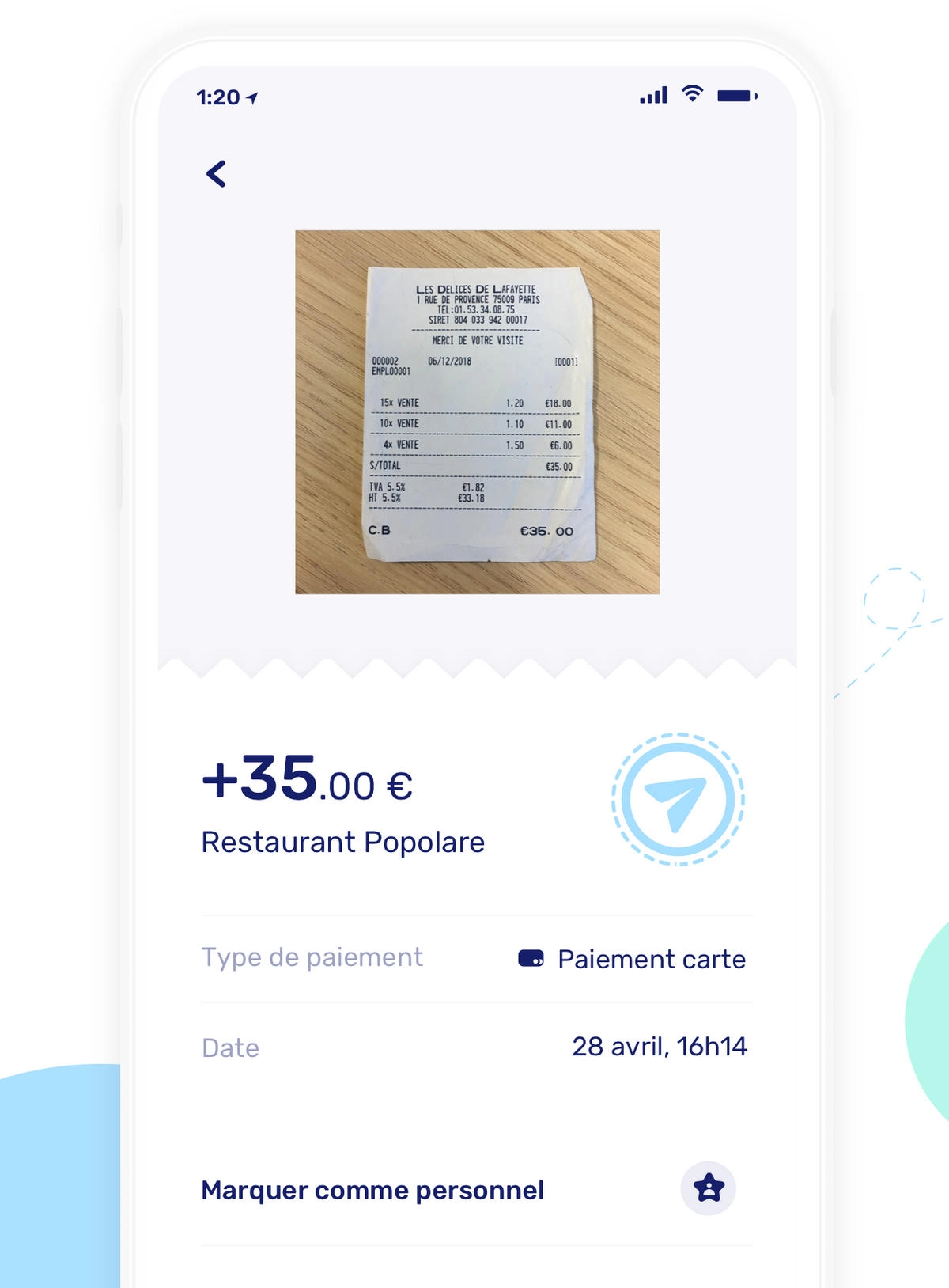

Avec Shine, il est très simple de scanner ses reçus et factures et de les ajouter à chaque ligne de dépense. Si une dépense n’est pas justifiée, le logiciel vous prévient automatiquement.

Le tout peut être exporté, de manière manuelle ou automatique, et envoyé à votre comptable ou intégré à votre logiciel de comptabilité.

N26 Business n’a pas intégré non plus cette fonction, qui ne correspond pas vraiment à sa clientèle.

Image : Shine

Scan d’un reçu avec l’application Shine.

La néobanques N26 a bâti son offre autour des besoins des particuliers qui aiment voyager. Cela se traduit par des frais réduits en déplacement à l’étranger et une bonne assurance voyage.

Les clients professionnels de N 26 bénéficient de la même assurance, mais nous considérons que cette offre n’est pas vraiment adaptée aux profils des autos entrepreneurs :

N26 Business You :

- Assurance sur les véhicules en libre-service et

- Assurance accident de sports d’hiver.

N26 Business Metal, comme Business You + :

- Assurance location de voitures en vacances et

- Assurance sur le téléphone portable.

Shine a préféré créer une offre d’assurance réservée au plan Premium qui correspond mieux aux besoins des autos entrepreneurs, qui voyagent peu pour leur travail.

- Assurance juridique.

- Aide à la réparation de l’écran du téléphone

- Doublement de la garantie constructeur sur vos achats.

- Assurance accident

Le niveau de garantie est assez faible, mais cela va quand même dans le bon sens.

Verdict : N26 et Shine ne déméritent pas

Les offres de N26 et Shine pour les autoentrepreneurs sont satisfaisantes et constituent une excellente alternative aux banques, si l’on encaisse pas de chèques.

Si vous recherchez absolument la gratuité : allez vers N26. Si vous travaillez à distance (pas de chèque, pas de terminal de paiement), c’est une très bonne solution. Cependant, nous trouvons intéressante l’offre Smart à 4,90 €, qui permet de mieux organiser ses finances grâce à la possibilité de créer des sous-comptes.

Si vous avez besoin d’un service de facturation en ligne, l’offre groupée de Shine présente un rapport qualité-prix très intéressant, surtout avec l’offre Basic. L’offre Premium permet d’encaisser des chèques, mais le coût se rapproche de celui d’une banque traditionnelle.