Apparues sur le marché français au cours des années 2010, les néobanques, ou néo-banques, sont en train de s’imposer sur le marché du compte en ligne.

Signent-elles la fin des banques traditionnelles ? Y a-t-il une différence entre une néobanque et une banque mobile ? À qui s’adressent ces banques nouvelle génération ?

Définition de «néobanque»

Une néo-banque est un établissement financier 100 % en ligne et non rattaché directement à une banque traditionnelle.

C’est du moins la définition usuelle, même si le terme de banque devrait être réservé aux établissements de crédits pourvus d’une licence bancaire, capables de gérer directement des comptes de dépôt et d’autoriser les découverts.

Certaines néo-banques possèdent une licence bancaire et sont donc des banques sans agence (exemple : N 26 et Revolut). D’autre néo-banques n’ont pas de licence bancaire et sont qualifiés d’«intermédiaire financier», car elles utilisent les services d’une banque qui héberge les fonds des clients (exemple : Compte Nickel ou Sogexia).

Sans guichet, les néo-banques proposent des comptes en ligne avec cartes de paiement, permettant aussi le retrait d’argent en distributeur automatique.

Chaque néo-banque dispose d’une application et d’un site qui permettent une gestion de compte entièrement dématérialisée.

Différence entre les néo-banques et les banques en ligne

On utilise le terme de «banque en ligne» pour désigner les banques 100 % en ligne, qui sont adossées à une autre banque (exemple: Hello Bank de la BNP, ou Boursorama de la Société Générale). Ces définitions ne sont pas officielles et sont susceptibles d’évoluer.

LIRE AUSSI : Banque pro en ligne : le grand comparatif

L’évolution des néobanques

À l’origine des néobanques on trouve ces nouveaux acteurs de l’économie numérique que sont les fintech. Enfants de la finance et de la technologies, les fintech sont souvent des start-up qui développent des services financiers associés à des technologies numériques innovantes.

À l’heure actuelle, les néobanques n’offrent pas les mêmes produits que les banques en ligne (ni crédits, ni découverts), mais elles sont accessibles sans condition de revenus et proposent des tarifs compétitifs.

Il s’agit cependant d’une situation temporaire, en effet les néobanques N26 et Revolut ont obtenu une licence bancaire et sont en train de tester une offre de service plus étendue dans certains pays, avant de l’étendre à toute l’Europe dont la France.

Pour l’instant, retenez que les néobanques proposent des comptes 100 % numériques, avec des offres et services généralement limités par rapport aux banques classiques, mais surtout simplifiées et moins chères.

Les avantages des néobanques

Simplicité : l’ouverture d’un compte courant chez une néobanque prend quelques minutes en ligne. Souvent, tout ce dont vous avez besoin c’est d’une pièce d’identité.

Accessibilité : aucun justificatif de revenus n’étant exigé, les comptes proposés par les néobanques sont accessibles aux jeunes, aux personnes sous le coup d’un interdit bancaire, et aux entrepreneurs sans revenus fixes.

Tarifs : les frais de fonctionnement des néobanques sont très bas, souvent même gratuits pour les comptes personnels, cartes de paiement MasterCard comprises.

Mobilité : conçues pour permettre la gestion de son compte 100 % en ligne, les plateformes Internet et les applications mobiles des néobanques sont intuitives et très ergonomiques.

Sans frontière : une des caractéristiques remarquables des néobanques c’est leur ouverture sur l’international. À l’inverse des banques traditionnelles et des banques mobiles, elles facturent peu de frais pour les retraits d’argent à l’étranger, les virements internationaux (au moins en zone euro), et elles appliquent souvent le taux de change interbancaire en vigueur sans frais de conversion.

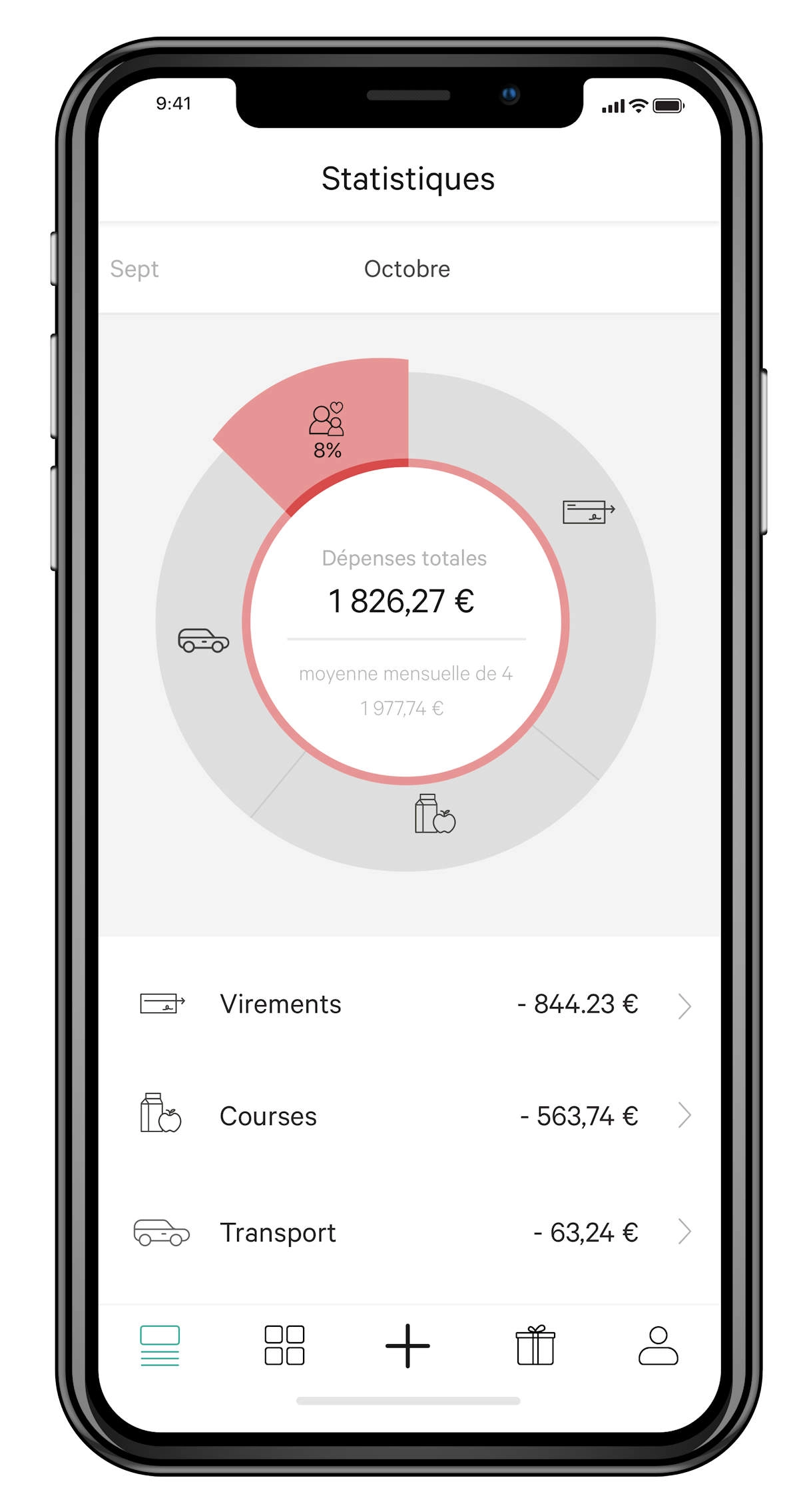

Les néobanques peuvent offrir des services inédits, comme les dépenses détaillées. Image : N26.

Les inconvénients des néobanques

Pas de découvert autorisé : les néobanques n’ayant pas le droit de proposer de crédits à leurs clients, elles sont aussi dans l’impossibilité d’autoriser les découverts, même payants.

Virement obligatoire : les néobanques ne permettent généralement pas le dépôt d’espèces ou le dépôt de chèque ; il y a quelques exceptions.

Un service client réduit : pour les offres gratuites, le service client de ces comptes en ligne se limite généralement à un chat. Certaines offres payantes Premium permettent d’avoir accès à un conseiller par téléphone et/ ou par mail.

Pas de services financiers : pour l’instant, inutile de compter sur les néobanques si vous désirez placer votre argent, préparer votre retraite, faire un crédit immobilier, investir en bourse ou ouvrir un compte d’épargne pour le petit dernier.

Frais cachés : au delà de certains plafonds, nombre de retraits en DAB etc, des frais sont appliqués. Il est recommandé de lire attentivement les conditions et tarifs pour éviter les mauvaises surprises.

Leur public cible

Conçues par et pour les millennials, les néobanques n’ont pas pour ambition de remplacer les banques traditionnelles. Elles offrent des possibilités supplémentaires à ceux dont les besoins ne sont pas forcément satisfaits par ces dernières :

- Ceux qui voyagent ou travaillent à l’étranger, et ont besoin de pouvoir retirer de l’argent facilement, et de payer leurs achats par carte sans avoir à supporter de frais de conversion exorbitants.

- Ceux qui n’ont pas de revenus fixes ou qui sont interdits bancaires, et auxquels les banques traditionnelles tournent le dos.

- Les freelances qui ont besoin d’un compte pro à coûts réduits, réactif et simple à gérer.

- Ceux qui souhaitent avoir un compte indépendant pour effectuer des achats et des transactions sur Internet. En particulier ceux qui sont frustrés par les possibilités de paiement de Paypal sur les sites marchands.

- Les parents qui veulent créer un premier compte sans découvert autorisé pour responsabiliser leurs enfants.

LIRE AUSSI : Quel compte pro pour une SASU ?

En raison de l’absence de découvert autorisé ou de possibilité de crédit, ces comptes en ligne peuvent s’avérer frustrants à l’usage, et demandent une surveillance constante.

On peut dire qu’ils constituent en revanche une solution idéale pour ceux qui recherchent un compte annexe avec une vraie carte de paiement. Dans ce cas, on pourra être tenté de privilégier les offres gratuites si on a déjà un compte courant dans une banque traditionnelle.

Quelques néobanques disponibles en France

Basées en France ou en Europe, elles permettent de recevoir de l’argent et de réaliser paiements et virements, en France et souvent à l’étranger. Certaines sont même ouvertes aux professionnels. Dans la liste ci-dessous, le pays d’origine de la néobanque est indiquée juste après son nom :

N26 : Allemagne, néobanque pour particuliers et pros (avis sur N26 Business). Compte basic gratuit.

Finom : bon rapport qualité prix pour les indépendants (Avis sur Finom).

Revolut : Angleterre, compte multidevise pour particuliers et pros (Avis sur Revolut Business). Compte basic gratuit.

Qonto : France, néobanque pour les pros, surtout les TPE et PME (voir notre avis sur Qonto). Bonne intégration avec les logiciels comptables.

Shine : France, néobanque pour les pros surtout les indépendants (avis sur Shine). Facturation en ligne incluse.

Wise (ex-Transferwise) : Angleterre, comptes multi devises gratuit pour particuliers (avis sur Transferwise) et pros (Avis sur Wise Business)

Bunq : Pays Bas, compte basiques, comptes joints, compte pro (Avis sur Bunq Business).

Anytime : Belgique, compte pros (voir notre avis sur Anytime).

Nickel : France, compte basique populaire.

| Pros | Particuliers | Enfants | |

|---|---|---|---|

| N 26 | X | X | |

| Revolut | X | X | X |

| Qonto | X | ||

| Shine | X | ||

| Wise | X | X | |

| Bunq | X | X | |

| Anytime | X | ||

| Nickel | X | X |

| Pros | Particuliers | Enfants | |

|---|---|---|---|

| N 26 | X | X | |

| Revolut | X | X | X |

| Qonto | X | ||

| Shine | X | ||

| Wise | X | X | |

| Bunq | X | X | |

| Anytime | X | ||

| Nickel | X | X |

Les néobanques en bref

Les néobanques sont entièrement en ligne. Elle n’offrent pas encore tous les services d’une banque.

Sans obligation de revenus, elles offrent une solution inédite aux personnes qui sont sous le coup d’un interdit bancaire, et aux jeunes créateurs d’entreprise qui n’ont pas besoin de crédit.

Elles permettent aux entreprises et aux freelances qui travaillent beaucoup avec l’étranger d’obtenir un compte pro international avec des frais minimums par rapport aux banques traditionnelles.