Les entrepreneurs et commerçants qui veulent accepter des paiements par carte sont confrontés à un vocabulaire difficile à comprendre lorsqu’ils étudient les contrats des banques et des fournisseurs de solutions d’encaissement.

Ce vocabulaire concerne notamment l’architecture du système de paiement. Celle-ci prend la forme simplifiée du modèle dit « à quatre coins », que nous allons expliquer.

Après la lecture de cet article, la compréhension des contrats monétiques et autres sera beaucoup plus aisée.

Qui sont les acteurs de ce modèle ? Est-ce aussi simple dans la réalité ? Les paiements à trois coins existent-ils ?

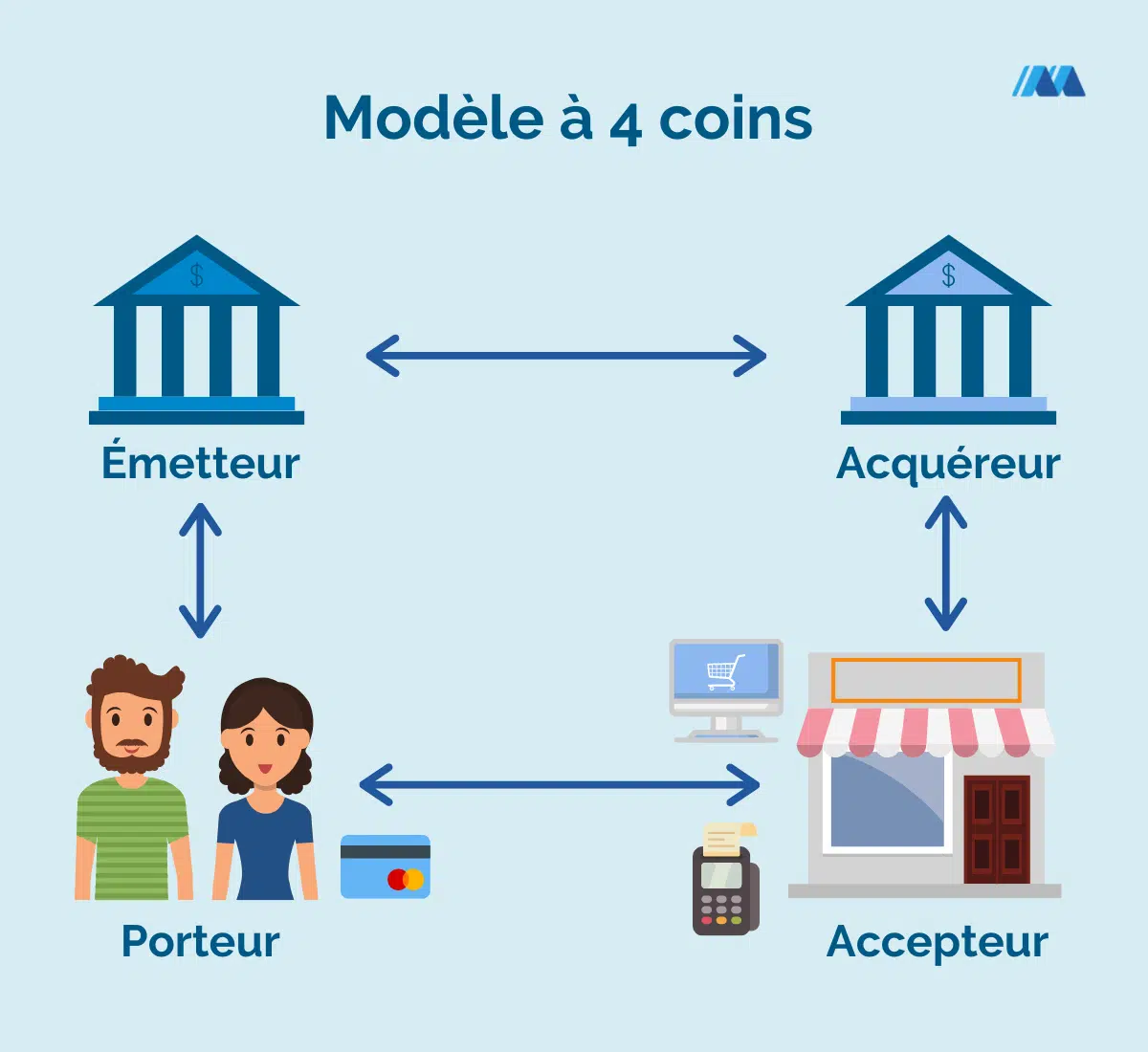

Les quatre acteurs du modèle

Dans la plupart des cas, le processus de paiement implique quatre acteurs : le client et sa banque d’un côté, le commerçant et sa banque de l’autre.

- La banque du client émet la carte bancaire, c’est l’émetteur.

- Le client est le porteur de la carte.

- Le commerçant accepte le paiement, il est l’accepteur.

- Enfin, la banque du commerçant est désignée par le terme d’acquéreur.

Ce modèle s’applique aussi bien aux paiements en présence du client avec un lecteur de carte bancaire qu’aux paiements en ligne.

Image : Mobile Transaction

Le modèle de paiement à quatre coins est une vue simplifiée de l’architecture de paiement la plus utilisée dans le monde.

L’émetteur et le porteur sont liés par un contrat. Même chose entre la banque acquéreur et le commerçant accepteur. Ce contrat acquéreur/accepteur est communément qualifié de contrat monétique.

On notera que les banques jouent les deux rôles d’émetteur et d’accepteur, mais pas pour les mêmes clients ou alors pas pour la même transaction.

En effet, elles émettent des cartes bancaires pour particuliers ou des cartes pour professionnels et elles sont aussi capables d’accepter les paiements des porteurs. Cette double casquette contribue au bon fonctionnement du système interbancaire, que nous allons aborder.

Un modèle plus simple que dans les faits

Nous n’avons pas représenté tous les acteurs qui sont nécessaires au fonctionnement de ce modèle quadripartite. Présentons-en quelques-uns, dans la mesure où cela intéresse directement les commerçants.

Les informations ne transitent pas directement d’une banque à l’autre mais par l’intermédiaire de l’un des trois réseaux actifs en France : le groupement GIE Carte Bancaire, Visa et Mastercard. D’autre part les échanges monétaires s’effectuent par l’intermédiaire d’une chambre de compensation.

Cela aurait pu entraîner bien des complications, mais grâce aux accords internationaux et la présence du GIE Carte Bancaire, on a vu apparaître en France les cartes co-badgées CB et Visa/Mastercard. Côté commerçant un contrat monétique unique prévoit l’acceptation de toutes ces cartes, ce qui n’est pas le cas dans tous les pays.

Au niveau des informations envoyées par le commerçant à sa banque, distinguons pour finir le paiement par terminal de paiement (TPE), du paiement en ligne. Le TPE envoie directement par internet les informations cryptées au serveur de la banque lors de la télécollecte. Dans le cas du paiement en ligne, les informations sont envoyées par l’intermédiaire d’une passerelle de paiement au réseau choisi par le client.

Un système basé sur la coopération

Le fonctionnement d’ensemble est rendu possible par le système interbancaire, qui se caractérise par la coopération et l’échange d’informations entre les différentes banques. L’opération portée au débit du compte du client est portée au crédit du compte de l’accepteur par une opération de compensation.

Le paiement par l’émetteur est obligatoire dans ce système, en échange l’acquéreur va pouvoir garantir le paiement à l’accepteur. Autrement dit, la bonne entente entre les banques permet au commerçant d’être assuré d’être payé.

L’émetteur joue un rôle très important en acceptant de fabriquer et délivrer une carte bancaire, et en autorisant ou non la transaction. C’est d’ailleurs pour cela que c’est lui qui perçoit la commission interbancaire, prélevée par l’acquéreur sur le montant initial de la transaction lors de la télécollecte.

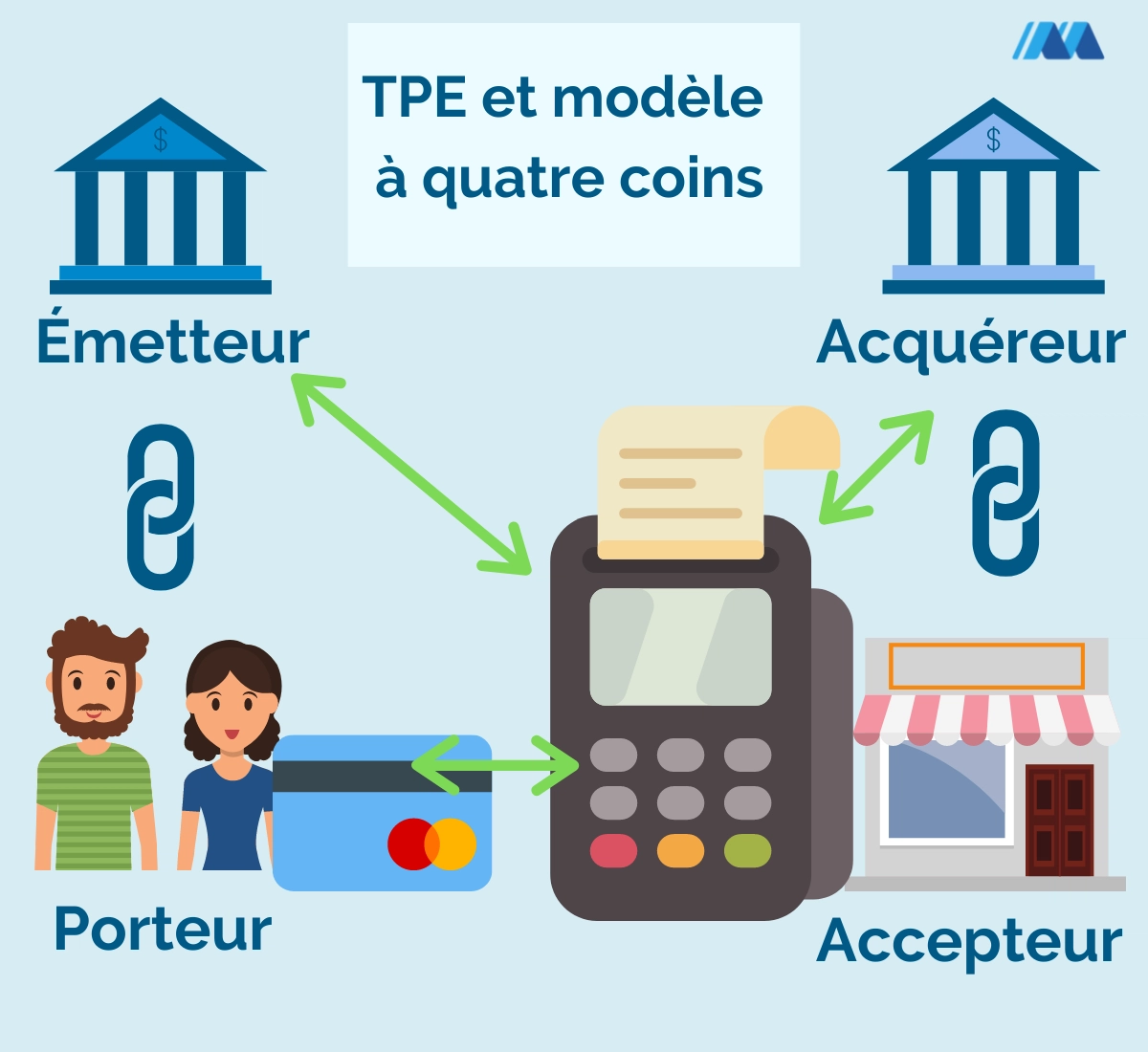

Quel est le rôle du terminal de paiement dans ce modèle ?

Dans notre modèle « à quatre coins », qui s’applique aux cartes Visa, Mastercard et CB, le terminal de paiement de l’accepteur (le commerçant) lit la carte bancaire du porteur (le client) et interroge l’acquéreur (la banque du commerçant). La demande d’autorisation de paiement à l’émetteur (la banque du porteur) est transmise instantanément ou en différé.

Image : Mobile Transaction

Le TPE est au cœur du processus transactionnel.

Le terminal de paiement joue un rôle primordial dans la sécurisation de la transaction.

Le terminal va tout d’abord échanger des données cryptées avec la carte pour authentifier sa provenance, puis authentifier le porteur de la carte.

La transaction peut être bloquée dès le début si la carte est volée et signalée. Selon la capacité mémoire du TPE, celui-ci stocke en effet une liste plus ou moins fournie de cartes mises en opposition. L’efficacité de la procédure dépend de la mise à jour des listes par l’acquéreur, c’est-à-dire la banque du commerçant.

Pour assurer la transaction, le terminal doit avant tout respecter les paramètres de sécurité de l’acquéreur. En fonction de la nature de la carte (prépayée, débit ou crédit) et du mode de paiement (avec ou sans contact), le terminal pourra en effet être amené à dialoguer avec la banque du commerçant, pour vérifier par exemple que le quota de paiement hors-ligne n’a pas été atteint. Les paiements sans-contact étant offline, les quotas des TPE ont dû être adaptés avec la popularisation de ce mode de paiement.

LIRE AUSSI : La sécurité des terminaux de paiement

Bien entendu, le terminal doit également respecter les paramètres de sécurité inscrits dans la carte du porteur, et dans le cadre des paiements avec demande d’autorisation (cartes prépayées, montants supérieurs à 50 €), attendre l’autorisation de la banque émettrice de la carte.

Une fois la transaction effectuée, le résultat sera inscrit par le terminal dans la puce de la carte. La puce joue un donc un double rôle d’authentification, et de stockage des données. Sa création a été rendue nécessaire par la piètre qualité du réseau téléphonique français qui imposait de réaliser beaucoup de paiements hors-ligne, comme cela est expliqué dans l’histoire du terminal de paiement électronique.

Enfin, périodiquement le terminal se connectera au serveur de l’acquéreur pour télécharger divers fichiers et surtout envoyer les opérations de paiements en attente. Cette dernière opération est appelée télécollecte.

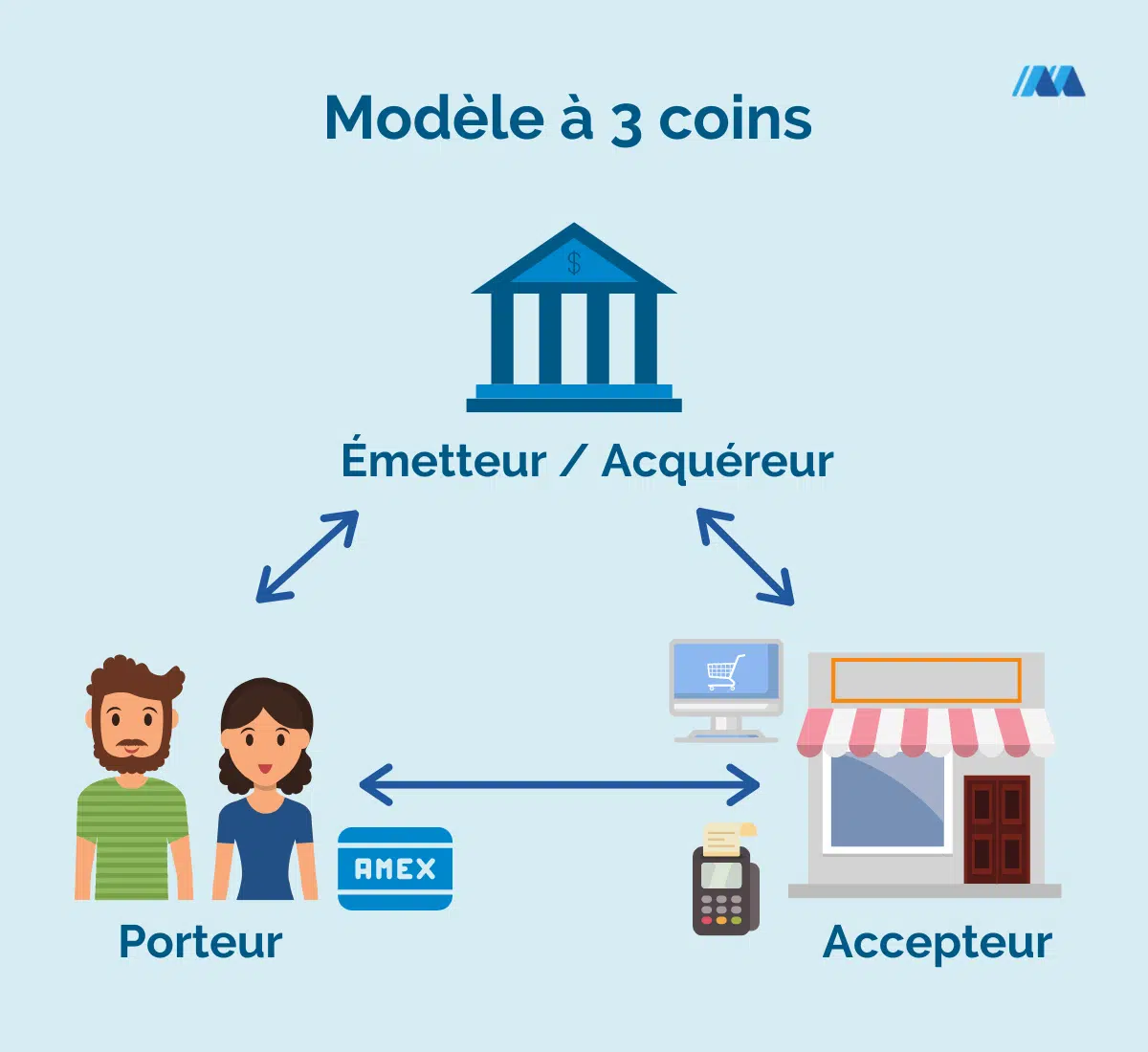

Alternative : le modèle a trois coins

Il existe plusieurs alternatives à ce modèle à quatre coins, mais c’est le modèle à trois coins qui est le plus fréquent, bien que très minoritaire par rapport au précédent.

Dans ce modèle, il n’y a que trois acteurs, l’un d’entre eux jouant à la fois le rôle de l’accepteur et de l’acquéreur. Ce système a été adopté par American Express, Diners Club et les cartes japonaises JCB.

Image : Mobile Transaction

Le modèle a trois coin est minoritaire.

C’est plus simple puisqu’il n’y a pas de compensation, mais ce système qui fait concurrence aux banques oblige en pratique les clients et commerçants à signer un contrat supplémentaire, ce qui est sans doute l’une des causes de son relatif insuccès.

On peut aussi noter qu’en cas de conflit entre un acheteur et un vendeur, ceux-ci s’adressent à un acteur unique, qui peut plus facilement agir de manière non équitable.

Bref, le modèle à quatre coins semble avoir définitivement gagné la partie.