Le terminal de paiement électronique, qu’on appelle aussi TPE dans le jargon bancaire, fait partie des outils technologiques que nous utilisons le plus fréquemment, à l’instar de nos téléphones portables, nos tablettes et nos ordinateurs.

Petit retour sur l’histoire du terminal de paiement électronique, ses évolutions et son avenir :

LIRE AUSSI : Les meilleurs terminaux de paiement

L’invention de la carte bancaire

Le terminal de paiement électronique doit avant tout son existence à la généralisation de la carte bancaire comme moyen de paiement.

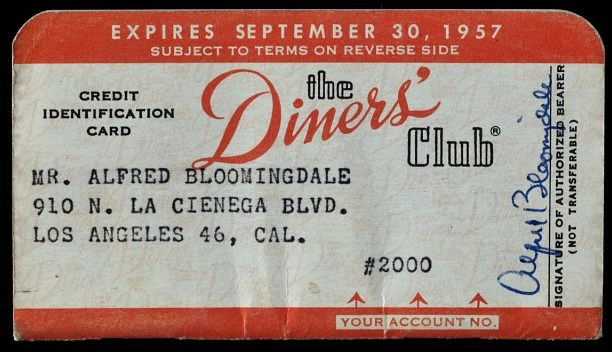

Les premières cartes bancaires sont apparues aux états unis dans les années 50, avec les carte Diners Club, puis American Express.

Le concept : permettre au commerçant de communiquer avec la banque du client puis la sienne, afin de réaliser une transaction à distance, sans l’utilisation d’espèces.

Carte de Credit Diners Club de 1957. Photo : Smithsonian Inst.

En 1967, cinq banques françaises s’associent pour créer une carte de paiement qui sera utilisable d’abord pour retirer des espèces auprès de distributeurs de billets, puis pour payer chez les commerçants équipés de machines à cartes. C’est la naissance de la Carte Bleue.

La première machine à carte : le fer à repasser

Les premières cartes bancaires sont des cartes à relief, embossées. Les informations qui y figurent sont le nom et l’adresse du porteur de la carte et un numéro d’identification unique, permettant l’identification du compte associé.

Lecteur « sabot » commercialisé par Addressograph Bartizan. Photo :Imprinter.com.

Elles sont «lues» par un terminal de paiement pas du tout électronique appelé familièrement «fer à repasser» ou encore «sabot». Les informations embossées sur la carte sont en effet imprimées sur une facturette grâce à un système de papier carbone, puis la facturette est signée par le client et transmise aux banques. Ce type de machine est toujours commercialisé.

L’apparition du TPE électronique

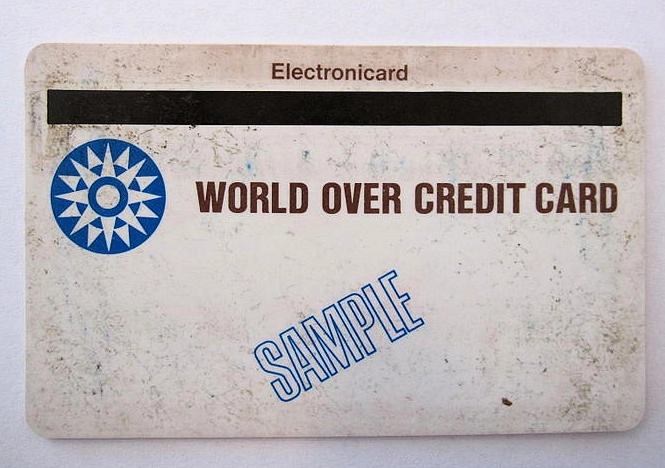

En 1971, une piste magnétique est ajoutée aux cartes bancaires, et le système du paiement par carte devient «électronique». C’est un ingénieur d’IBM qui est à l’origine de cette invention rendue exploitable grâce à l’IBM 360.

Sur cette piste magnétique sont situées des informations indispensables à la validation du paiement : le nom du détenteur, le code de la carte, les informations relatives aux autorisations éventuelles et la date de validité de la carte.

Carte magnétique avec le logo de l’IBM 360. Photo : Wikipedia.

C’est pour lire ces cartes magnétiques qu’apparaissent les premiers Terminaux de paiements électroniques (TPE). Cette technologie va peu à peu permettre de sécuriser les transactions avec la possibilité de contrôler le solde du compte du client, et d’autoriser ou de refuser la transaction.

En 1973, le premier système d’autorisation électronique de transaction voit le jour aux états unis : il relie les commerçants au centre de données de Visa, en Californie.

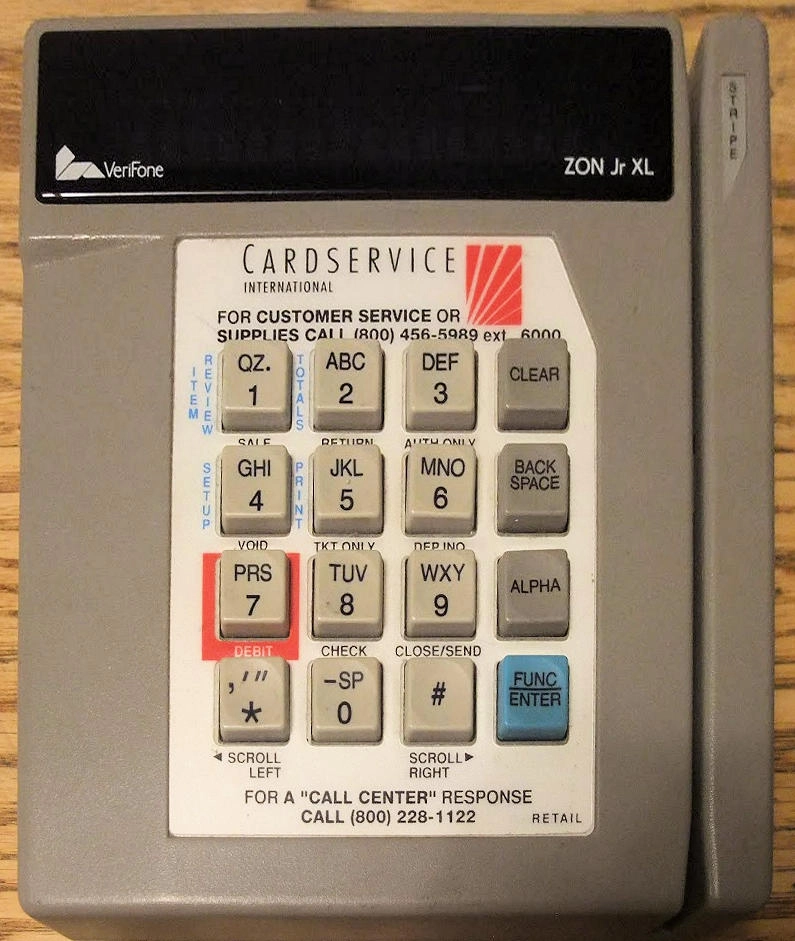

Il faudra attendre toutefois les années 1980 pour voir se généraliser les TPE avec le règne de Visa et Mastercard.

La version XL du Zon Jr (1984), le premier TPE Verifone avec contrôle de l’autorisation. Photo : Joe’s blog.

Avec le système de la carte à piste, même si la transaction est électronique, après avoir fait glisser sa carte dans le terminal, il faut tout de même signer une facturette émise par le commerçant à l’issue de la transaction. C’est ce qu’on appelle la technologie “Swipe & sign”.

La puce, une révolution française

En 1979, le gouvernement français officialise la possibilité de payer avec de la monnaie électronique et charge le gouverneur de la Banque de France de travailler sur des moyens de paiement adaptés.

Un peu avant, en 1975, l’inventeur Roland Moreno déposait le brevet de la carte à puce mémoire. D’abord utilisée sur des cartes téléphoniques, ce micro processeur révolutionnaire se généralise sur les cartes bancaires en 1985 et devient obligatoire à partir de 1992.

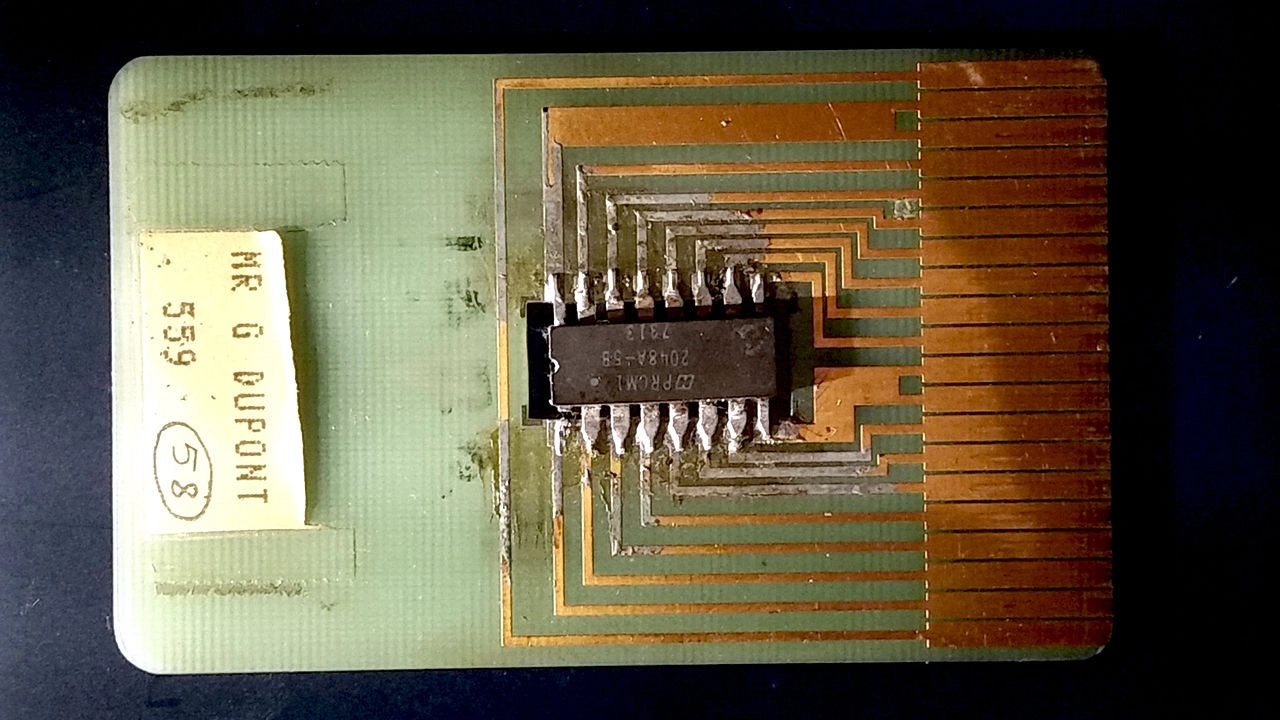

Prototype de carte à puce de Roland Moreno en 1975. Photo : Wikipedia.

La carte à puce permet de stoker un grand nombre d’informations, et de communiquer en temps réel avec la banque du client pour valider ou non l’autorisation de transaction.

Elle offre également une sécurité bien supérieure au système de carte à piste magnétique qui pouvait facilement être clonée. Pourtant il faudra attendre 2015 pour que ce système révolutionnaire commence à remplacer le “Swipe & sign” aux États-Unis.

En France, l’interbancarité, avec la création du Système National de Paiement par carte en 1984, permet d’unifier le système et favorise le développement technologique de la carte bancaire, et en parallèle celui des TPE.

Le premier TPE français

En 1983, la jeune société française Ingenico lance le premier terminal de paiement mixte, capable d’accepter à la fois les cartes à piste magnétique et les cartes à puce.

En 1985, les appareils Ingenico représentaient à eux seuls la moitié des TPE du parc du groupement Carte Bancaire (CB). Depuis, Ingenico est devenue le leader mondial du marché de la transaction commerciale électronique.

En 1990, les TPE français se dotent d’un clavier afin de permettre la saisie du code PIN, un code secret à quatre chiffres qui renforce la sécurité de la carte à puce.

Le terminal fixe IP remplace le terminal RTC

Pour acheminer les informations entre le TPE et la banque du client, la première solution mise en place se basait sur le réseau analogique (en France, celui de France Télécom). C’est ce qu’on appelle le système par RTC : réseau téléphonique commuté.

Dans ce cas, le TPE est filaire, installé à côté de la caisse, et impossible à déplacer. C’est un TPE fixe RTC.

Les TPE RTC modernes disposent d’un écran et d’un clavier pour saisir le code PIN.

Pour plus de confort en caisse, il sont dotés d’un Pinpad, un petit clavier mobile placé à portée du main du client.

Terminal Ingenico Elite et son pinpad (2006). Photo : Wikipedia.

Toujours utilisé chez les commerçants qui sont encore abonnés à Orange (France Télécom), ce système a tend à être remplacé par ceux là même qui ont remplacé France Télécom dans les habitudes des français : les fournisseurs d’accès à internet (FAI).

Le système IP/ADSL est nettement plus rapide que le système RTC, puisqu’il utilise la vitesse de transmission d’informations d’une box ADSL. On dit d’un terminal de paiement communiquant par internet que c’est un TPE fixe IP.

En 2021 il ne sera plus possible d’utiliser le réseau analogique RTC et tous les terminaux fixes devront passer une connexion numérique IP pour échanger leur données avec les banques.

Le terminal sans fil

Le terminal mobile GPRS / 3 G

Autre évolution technologique qui a modifié les habitudes des français et le fonctionnement des TPE, l’arrivée du téléphone portable. Ce sont les technologies liées à la téléphonie qui ont permit de rendre les TPE vraiment mobiles.

L’arrivée de ces terminaux de paiement a permit aux professionnels itinérants de pouvoir accepter les paiements par carte bleue où que ce soit : sur les marchés, dans un food truck, durant les salons…

Dès 1997, le norvégien Telenor Mobile commercialisait ce TPE sans fil. Photo : Musée de la technique norvégien.

Avec la norme GPRS, puis la 3G et la 4G, les données peuvent être envoyées et reçues où qu’on soit, à condition d’avoir un appareil doté une carte SIM. Ces technologies ne sont plus l’apanage des poids lourds du secteurs comme Ingenico et Verifone. Des acteurs low cost comme SumUp et myPOS se sont lancés depuis peu sur le marché pour permettre à un maximum d’entrepreneurs et de commerçants d’accéder à la mobilité.

Le SumUp 3G offre la mobilité à un tarif abordable. Photo : EC, Mobile Transaction.

Les TPE portables utilisent le Wifi ou le Bluetooth et l’ADSL. Ils ne sont pas entièrement mobiles, car ils ne peuvent être utilisés que dans les locaux du commerçants. Cette terminologie n’est pas officielle mais est fréquemment employée par les revendeurs de terminaux de paiement.

Cette solution a été rapidement adoptée par les restaurateurs pour permettre d’encaisser les clients directement à table, sans les obliger à passer par la caisse centrale de l’établissement. Beaucoup de terminaux de paiement utilisent les deux technologies Wifi et GPRS/3G et peuvent basculer de l’une à l’autre.

Le lecteur de carte pour smartphone

Plus petits, plus légers et moins chers que les TPE mobiles professionnels, de nouveaux terminaux de paiement électronique sont en train de se faire un belle place.

Ces petits boîtiers ne possèdent pas de carte SIM mais sont reliés par Bluetooth à un smartphone, et associés à une application dédiée.

LIRE AUSSI : Top 5 des lecteurs de CB pour smartphone

Ces lecteurs de carte sont particulièrement adaptés aux commerces itinérants qui réalisent peu de transactions par carte, et pour qui l’achat ou la location d’un TPE mobile professionnel ne serait pas rentable.

Depuis leur naissance au début des années 2010, ce sont des fintech comme iZettle, SumUp, Anytime ou myPos qui commercialisent ces mini TPE mobiles.

Sans engagement ni abonnement ils sont très économiques à l’achat si on les compare aux TPE mobiles professionnels. Alors que ces derniers coûtent généralement aux alentours de 400 euros, on peut faire l’acquisition d’un de ces petits boîtiers pour moins de 80 euros.

La commission sur les transactions, plus élevée que celle que pratiquent généralement les banques, varie de 1 % à 2,75, avec souvent une offre dégressive (comme chez iZettle).

Version 2 du lecteur d’iZettle, pionnier des terminaux pour smartphone. Photo : EC, MT.

Ces petits TPE ultra mobiles semblent avoir un bel avenir puisque des banques françaises ont décidé d’entrer en concurrence avec les fintech en lançant leurs propres offres de lecteurs de carte pour smartphone.

L’innovation du paiement sans contact

Dans le domaine du paiement électronique, l’arrivée du paiement sans contact a constitué une petite révolution, comparable à celle de la carte à puce.

Le paiement sans contact est rendu possible par l’émergence de la technologie NFC (Near Field Communication), elle même dérivée de la technologie RFID, utilisée dans les antivols. La technologie NFC permet de transmettre des informations à un périphérique, situé à une distance maximum de 10 cm.

Les banques ont commencé à équiper les cartes bancaires avec le système NFC en 2010, et les premières expérimentations avec TPE sans contact ont eu lieu à Nice la même année.

Le paiement NFC fonctionne aussi bien avec une carte qu’avec un téléphone.

Destiné à régler de petits montants (20 euros maximum à l’origine) en approchant simplement la carte bancaire du TPE, il a d’abord été vu comme un gadget, et souvent considéré avec une certaine méfiance par les consommateurs. Ainsi, en 2015, seul 15 % des français l’avaient déjà utilisé et 60 % d’entre eux le trouvaient “inutile” (Sondaxe Odoxa, 24 janvier 2015).

Le paiement sans contact a tout de même fini par se démocratiser : Selon le Groupement GIE Carte Bancaire, le nombre de transaction a connu une croissance de 63 % entre 2017 et 2018, avec un seuil de 2 milliards d’euros échangés atteint. Le montant maximum d’un achat par carte sans contact est de 30 euros depuis le 1e octobre 2017.

Tous les TPE équipés du système NFC peuvent de ce fait accepter les cartes bancaires sans contact, ainsi que les achats par Apple Pay, Google Pay, Samsung Pay, Paylib, et tous les systèmes qui à l’avenir utiliseront le système NFC pour les paiements (bracelets cashless, bagues, puce sous cutanée, etc).

Le TPE biométrique

En plus du code PIN et de la puce, il est désormais possible d’utiliser des données biométriques pour authentifier l’utilisateur au moment du paiement.

C’est le cas avec un des derniers modèles de la société Ingenico, le Move 2500B, qui utilise un système de reconnaissance d’empreinte digitale. Ce système consiste pour l’utilisateur à poser l’index sur un lecteur d’empreinte intégré au TPE, ce qui augmente significativement la sécurité de la transaction, et pourrait même dans le futur remplacer la carte bancaire.

Un avenir sans contact et multi support

Téléphones, montres, bagues, empreintes, voire puces sous cutanées… Les supports bancaires et les TPE sont en pleine évolution.

Le paiement mobile, sans contact, et multi support semble être l’avenir du paiement électronique, voire du paiement tout court puisque l’argent liquide tend à être de moins en moins utilisé, même pour régler de petits montants.